¿Qué se entiende por servicio de asesoramiento financiero independiente o no independiente?

Se entiende por asesoramiento financiero la recomendación personalizada de productos de inversión que mejor se adaptan a la situación personal de cada cliente, teniendo en cuenta sus circunstancias, los conocimientos a nivel financiero y su objetivo de inversión. Para ello, es obligatorio un conjunto de preguntas a que se llama test de idoneidad o test de perfil de inversor.

Dentro de la entidad, el asesor financiero es el que establece la relación con el cliente en las decisiones de inversión.

En España, acorde con la CNMV, son cuatro el tipo de empresas que pueden prestar asesoramiento financiero: sociedades y agencias de valores, las sociedades gestoras de carteras y las empresas de asesoramiento financiero.

El asesoramiento desde MIDFID

La normativa MIDFID y MIDFID II de la Unión Europea entraron en vigor en el año 2008 y 2018, respectivamente. Estas han traído consigo numerosos cambios para los mercados financieros y para las empresas y entidades que actúan en él.

Esta directiva tenía como principales objetivos incrementar la transparencia del mercado, aumentar la protección de los inversores (sobre todo los pequeños) y mejorar la supervisión y control de las entidades financieras del sector.

En primer lugar, ya con la primera directiva MIDFID, el asesoramiento se había empezado a considerar como un servicio autónomo. Con anterioridad, este iba prestado junto con otros servicios. Esto dificultaba la diferenciación entre unos y otros. Era preocupante que hasta la entrada de MiFID, uno de los servicios más recurrentes en los mercados de valores no estuviese sujeto al control que merecía.

A partir de esto, para que el asesoramiento regulado se considerara como tal, debía cumplir los siguientes requisitos:

- Tiene que incluir una recomendación

- La recomendación debe realizarse sobre instrumentos financieros concretos

- Debe ser personalizado

- La recomendación debe realizarse a través de canales de comunicación personales

- Debe ser individualizado y realizarse a una persona en calidad de inversor

No obstante, los mayores cambios entraron con la nueva MIDFID II. Esta fue la que introdujo la clasificación entre asesoramiento independiente y no independiente.

Recientemente, el 2 de agosto de 2022, la CNMV lanzó un comunicado sobre los requerimientos de sostenibilidad que se deben incluir ahora en MiFID II.

La diferenciación entre asesoramiento dependiente e independiente modifica por completo el espectro financiero. Esto cambia radicalmente la forma de prestar este servicio y replantea a las instituciones financieras la forma y en qué condiciones quieren prestar el asesoramiento.

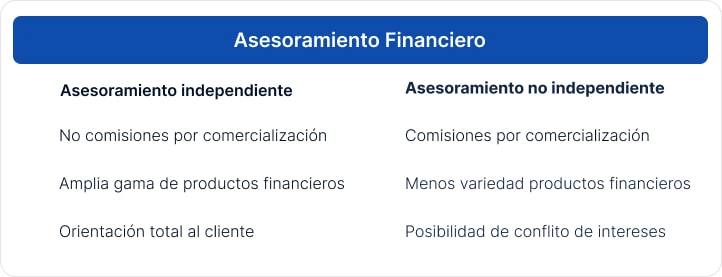

Diferencias entre asesoramiento independiente y no independiente

Desde la entrada en vigor de MIDFID II, todas las entidades financieras que ofrezcan servicios financieros deben avisar a sus clientes de si el asesoramiento que realizan es o no independiente. Con ello, se busca hacer un ejercicio de transparencia, que elimine cualquier situación de indefensión por parte del futuro inversor.

Para que tengas claro cómo funciona cada uno de estos tipos de asesoramiento, te contamos en las próximas líneas cuáles son las principales diferencias entre uno y otro. ¡Sigue leyendo!

Pago del servicio

En el pago del servicio encontramos la primera diferencia. Esta es la más importante de todas y la que da el sentido principal a la creación de estos dos tipos de asesoramiento.

Con la entrada en vigor de MIDFID II, las entidades financieras tienen ahora el deber de informar de cómo obtienen sus ingresos por asesoramiento: por vía del cliente final o en base de honorarios, comisiones u otros beneficios de otra entidad o de sus propios productos.

Anteriormente, no había obligatoriedad y la segunda vía llevaba a que las entidades pudieran realizar un asesoramiento sesgado dado que sus beneficios se ampliarían de forma importante, al recomendar productos con los que obtuvieran lo que se denomina como comisiones o retrocesiones. Por tanto, a veces el deseo de beneficio se imponía a una recomendación totalmente acorde con las necesidades del inversor.

Con MIDFID II, solo las entidades que den un asesoramiento no independiente pueden seguir reteniendo comisiones (informando de cuánto cobrar por el producto financiero que ofertan) y beneficios por recomendar productos propios o de terceros con los que tengan acuerdos de comercialización.

Por otro lado, en el asesoramiento no independiente estarán prohibidos cobrar comisiones por productos propios o de terceros..

Cartera de productos

La segunda gran diferencia está en la cartera de productos. Esta tiene mucha relación con la primera. El mayor interés por recomendar un producto concreto con el que obtener algún tipo de comisión, lleva a que en el asesoramiento dependiente el número de productos ofertados se reduzcan.

Por el contrario, la independencia en el asesoramiento lleva a que se trabaje con un gran número de activos financieros para recomendar el que más se adecue a las necesidades propias del cliente.

La propia normativa indica que las entidades que presten asesoramiento independiente deberán implementar un proceso de selección que evalúe y compare una suficiente amplia gama de instrumentos financieros disponibles en el mercado. Pero, ¿qué se entiende por amplia gama?

- Una selección de instrumentos financieros diversificados por tipo, emisor o proveedor de producto no limitado a los instrumentos financieros emitidos por la propia entidad.

- El número y variedad de instrumentos financieros considerados sea proporcionado al ámbito de los servicios de inversión que se ofrecen.

- El número y variedad de instrumentos financieros considerados sea representativo de los instrumentos disponibles en el mercado.

- Los criterios para comparar los diferentes instrumentos financieros deberían incluir todos los aspectos relevantes como riesgos, costes y complejidad.

Orientación al cliente

Por último, también encontramos diferencias en la orientación al cliente. Es obvio que cualquiera de los dos tipos de asesoramientos están orientados a que el inversor alcance su meta. Sin embargo, el asesoramiento dependiente suele entrelazarse con ese interés con el de cumplir con lo pactado con otras entidades financieras en lo que respecta a la comercialización de sus productos.

En definitiva, lo que puede generarse en el caso del asesoramiento no independiente es un conflicto de intereses entre el interés del cliente y de la propia empresa y su relación con sus productos o los de terceros.

Te detallamos estas 3 diferencias en un cuadro resumen abajo:

Cuál es mejor para el inversor: Asesoramiento financiero independiente o no independiente

Ningún tipo de asesoramiento es mejor que el otro. Tanto en un servicio de asesoramiento independiente, como no independiente pueden ofrecerte activos de gran calidad y orientados a tus necesidades y perfil de riesgo.

Lo importante y lo que se debe agradecer a MIDFID, es que ya existe transparencia en el servicio. Somos capaces de saber si la recomendación puede estar sesgada o no. Incluso, la comisión que obtienen por la venta de los productos.

Finsei, un asesor independiente

Somos un asesor financiero digital independiente, no cobramos comisiones/beneficios de ningún tercero. Te recomendamos tan solo los productos más adecuados para que cumplas tus metas.

Te animamos a que pruebes nuestra herramienta de planificación financiera. Es gratuita, no genera ningún compromiso y te ayudará a entender cómo invertir tu dinero. Además, te puede ayudar a alcanzar tus metas financieras con menos esfuerzo. Ya sabes, si te animas, nosotros velamos por ti y por tus sueños.