¿Qué es la volatilidad financiera?

La volatilidad es la variación de las rentabilidades de un activo en un periodo de tiempo determinado. Cuanto mayor sea la diferencia entre las rentabilidades obtenidas, ya sean positivas o negativas, durante el horizonte temporal, mayor será la volatilidad.

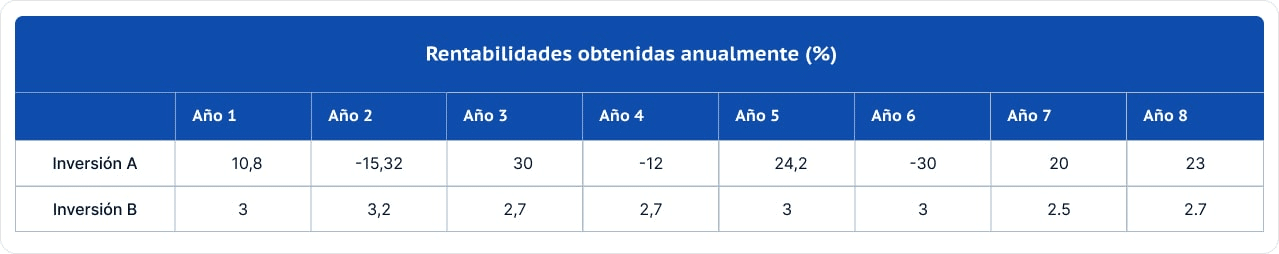

Para entenderlo mejor, en la siguiente gráfica podemos ver dos tipos de activos, un activo muy volátil (Inversión A) y otro poco volátil (Inversión B).

Como puedes observar en la tabla de datos, la inversión A genera unas rentabilidades anuales heterogéneas, mientras que las rentabilidades anuales originadas por la inversión B son uniformes. Por tanto, podemos decir que la inversión A presenta una alta volatilidad, mientras que la Inversión B presenta una volatilidad baja.

La volatilidad está estrechamente relacionada con el riesgo. Un valor alto implica alto riesgo porque existirá mayor incertidumbre sobre la evolución de la rentabilidad futura. Pero, no hay que olvidar que, un alto nivel de riesgo, también implica mayores rentabilidades.

Tipos de volatilidad financiera

Existen dos tipos:

- Volatilidad implícita: es la que presenta un activo en el momento actual. Muestra las expectativas del mercado. Por lo tanto, esta cambia según cambie el mercado.

- Volatilidad histórica: es la variabilidad de la rentabilidad de un activo financiero en un periodo de tiempo respecto a la rentabilidad promedio en ese periodo.

¿Cómo se calcula la volatilidad financiera histórica?

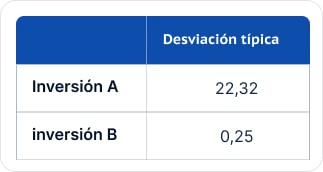

La volatilidad histórica se mide mediante la desviación típica. Esta es una medida estadística que cuantifica la variación de un conjunto de datos. La desviación típica es siempre mayor o igual que cero, siendo cero volatilidad nula. Por lo que cuanto más alejado del cero este, más volátil será.

Siguiendo con el ejemplo anterior, la desviación típica de los resultados obtenidos en la Inversión A es igual 22´32, esto nos confirma lo que ya habíamos adelantado, es una inversión con una alta volatilidad y, por lo tanto, con un alto riesgo. En cambio, la desviación típica de la Inversión B es del 0´25, muy cercana al cero, por lo que apenas tendrá riesgos la inversión.

Para medir la volatilidad implícita existen varios índices. El más famoso es el Índice de volatilidad del mercado de opciones PUT de Chicago, más conocido como VIX. En el momento en que hay alta volatilidad, el VIX alcanza una cifra elevada y suele estar relacionado con caídas en los mercados financieros, mientras que cuando el VIX está en mínimos, indica baja volatilidad.

Además, existe un indicador, denominado Beta (β), que mide la sensibilidad de un fondo respecto a los movimientos de mercado.

- Si β = 1: el fondo se mueve en consonancia con el mercado, por tanto, su rentabilidad se va a comportar igual que el índice de referencia.

- Si β > 1 el fondo es más volátil que el mercado. Por lo tanto, asume más riesgos, ya que cae más rápido cuando el mercado se desploma.

- Si β < 1 el fondo es menos volátil que el mercado; entonces, corren un riesgo sistemático menor. En caso de un desplome del mercado, estos activos tendrán una menor caída que la del índice.

Fórmula de la volatilidad

Por lo general, la volatilidad aparece resumida en forma de número. Para poder calcularlo y compararlo con la volatilidad de otros activos de forma fácil, utilizaremos la fórmula de la desviación típica o la varianza.

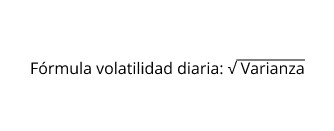

La fórmula de la volatilidad diaria se calcula haciendo la raíz cuadrada de la varianza del precio diario de una acción o directamente con la desviación típica:

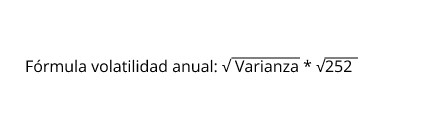

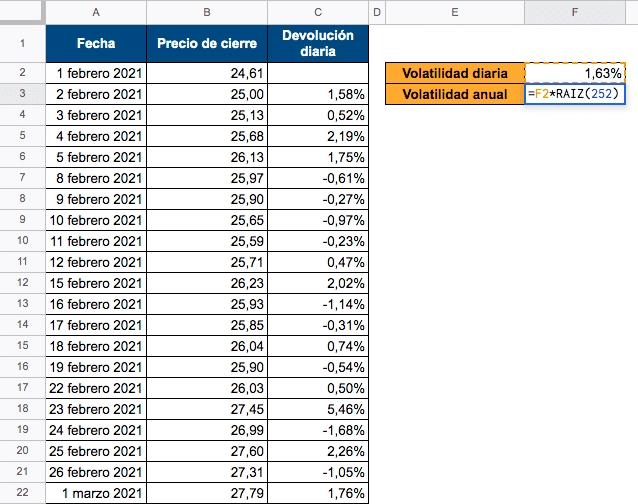

La fórmula de la volatilidad anualizada se calcula como:

El número 252 hace referencia a los días hábiles de un año.

¿Cómo gestionar la volatilidad?

Los inversores deben de lidiar con este efecto y saber tolerarla a largo plazo. Las fluctuaciones son inherentes a la inversión, si queremos obtener rentabilidad de nuestra inversión tendremos que sufrir riesgos, no hay rentabilidad sin riesgos.

Si observas el ejemplo anterior, en la Inversión A, que tiene unas altas variaciones, se obtiene una rentabilidad media de casi el 6,4%, mientras que la Inversión B proporciona una rentabilidad media del 2,8%, que apenas supera a la inflación (1,2%).

Para que consigas minimizar los riesgos de estas fluctuaciones te damos los siguientes consejos:

- Invierte a largo plazo. A largo plazo, la volatilidad pierde relevancia. Las pérdidas obtenidas en un año puntualmente, si estás invirtiendo en un horizonte temporal de 20 o 30 años, no afectarán apenas a tu inversión.

- Diversifica. No pongas todos los huevos en la misma cesta. La volatilidad de un activo puede ser muy elevada, pero si inviertes tu dinero repartido en varios activos, será mucho más reducida. Las pérdidas de unos activos se compensarán con las ganancias de los otros.

- No te dejes llevar por tus sentimientos. En situaciones donde el mercado está bajista, los inversores suelen entrar en pánico, lo que les lleva a tomar decisiones irracionales y poco ventajosas. Acabar con estos sesgos conductuales puede ser complicado, ya que hay que luchar contra los sentimientos. Por tanto, tener un asesor financiero que te guíe y te ayude actuar de manera racional en estos momentos será muy importante. Además, este asesor financiero te ayudará a diversificar tu cartera de forma correcta.

Ejemplo práctico de volatilidad en Excel

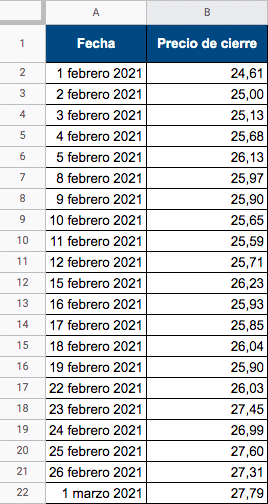

Trasladar los datos del activo financiero a Excel

En este caso hemos elegido como ejemplo la acción de Inditex, desde el 1 de Febrero del 2021 al 1 de Marzo del 2021. Exportamos los datos a Excel sobre el precio de cierre de la acción con la fecha comentada.

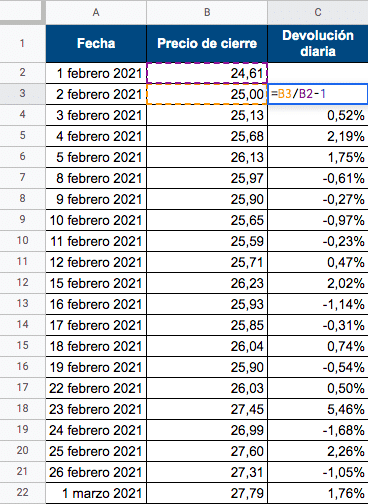

Calcular los rendimientos diarios

Para calcular los rendimientos diarios usamos solamente los precios de cierre, tendremos que empezar desde la segunda celda. Cuando hayas calculado la primera celda siguiendo la fórmula de la imagen, solo tendrás que arrastrarla al resto de celdas para que se calcule automáticamente en todas. Lo ponemos en porcentaje para que sea más intuitivo y visual.

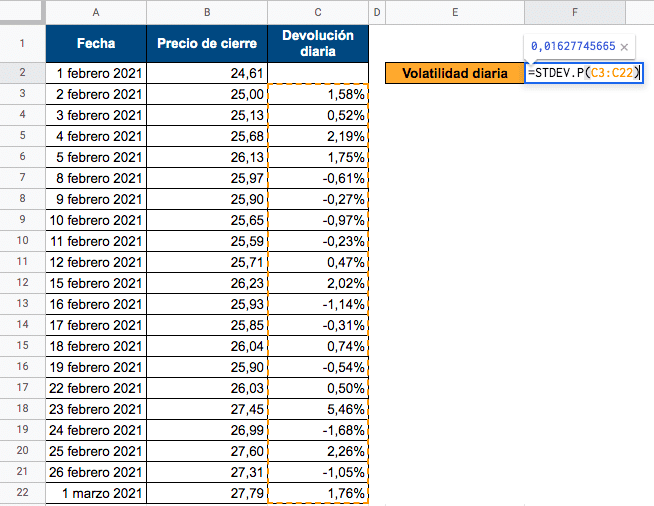

Calcular la volatilidad diaria

Calcular la volatilidad diaria puede hacerse utilizando la desviación típica o STDEV

Calcular la volatilidad anual

Relevancia y uso de la volatilidad financiera

Para un inversor es imprescindible conocer la volatilidad de sus activos, ya que esta le mostrará el riesgo e incertidumbre asociados a los mismos. También es útil para estimar el valor futuro que tendrá. De forma que puede negociarse con valores para comprar o vender, establecer el punto stop-loss o límite de pérdidas que estás dispuesto a afrontar.

Es importante saber algunos patrones que se siguen de forma general:

En el largo plazo y para activos de renta fija, suele haber una volatilidad poco agresiva debido a que el mercado tiende a estabilizarse y los títulos de renta fija no están expuestos a tantos cambios al tener tipos de interés fijos y conocidos previamente.

No obstante, la solvencia de un inversor puede verse afectada si los tipos de interés varían, ya que aunque sigamos percibiendo los mismos intereses, el precio del activo no es el mismo. Al contrario ocurre con el corto plazo y los activos de renta variable.

Por eso es tan importante que en las carteras de inversión haya una buena diversificación entre renta fija y variable.

Conocer el plazo temporal para el que inviertes, tu aversión al riesgo y la volatilidad estimada de tu estrategia de inversión son fundamentales para alcanzar tus metas financieras.

La gestión de la volatilidad con Finsei

Como buenos asesores financieros, cuando hacemos una planificación financiera la hacemos única e individual para cada cliente. Ayudamos a seleccionar los mejores productos financieros para cumplir los objetivos estipulados. Para ello, nuestro algoritmo analiza tu perfil de inversor y el horizonte temporal de tus metas. Con esta información, hacemos miles de cálculos de periodos de inversión similares al tuyo y te recomendamos una estrategia de inversión en la que la volatilidad que vayas a asumir se adapte a ti y tus necesidades. Y no te preocupes, ¡estamos siempre pendientes!