La compra de una vivienda

Adquirir una vivienda es una de las decisiones más importantes en la vida de una persona. Elegir bien su ubicación y sus características es algo que toma mucho tiempo a aquellos que se deciden por comprar una. Sin embargo, conocer los gastos que acarrea comprar una vivienda es fundamental para que la última decisión se ajuste a las capacidades económicas que tienes.

Estos gastos varían en función de si la vivienda es de obra nueva o si compramos una de segunda mano. Además, estos se pueden dividir en gastos generales y los relacionados con impuestos. Habitualmente, los gastos relativos a la adquisición de vivienda ronda el 12%-15% del coste de la misma. Por ejemplo, si la casa cuesta 100.000€, tendrás unos gastos extras de alrededor de 12.000€.

En las próximas líneas te contamos todos los gastos que debes tener en cuenta antes de lanzarte a comprar una vivienda. Así que, ¡estate muy atento!

Gastos generales la compra de una vivienda

En primer lugar, en lo que respecta a lo que denominamos gastos generales, en este caso no hay diferencias entre los que supone comprar una vivienda de nueva obra o de segunda mano. Esta distinción sí que afectará a los impuestos que se paguen.

Los principales gastos son 4: la hipoteca, la elevación a escritura pública del contrato de compraventa, la inscripción en el registro de la propiedad y gestoría. Además, existe otro gasto que suele pagar el vendedor pero que también puede tener que hacerlo el vendedor: la plusvalía municipal.

La hipoteca

Aunque este gasto es el de mayor cuantía y relevancia entre los cuatro que comentaremos, no siempre es necesario. Dependerá de si en tu patrimonio tienes dinero suficiente o no para comprar la vivienda.

Una hipoteca es, según el Banco de España, un préstamo cuyo pago está garantizado por el valor de un inmueble. Por tanto, su devolución supone un compromiso, habitualmente a largo plazo, de devolver la cuantía recibida a la entidad financiera que lo otorgó. El incumplimiento de esta obligación puede llegar a acarrear la pérdida de la vivienda.

A la solicitud de un préstamo hipotecario se pueden unir gastos como los de tasación de la vivienda, o notaría entre otros.

– Cuantía de la hipoteca

Las entidades financieras no dan estos tipos de préstamos a cualquier precio. Por tanto, puede que los bancos no quieran ofrecerte el total de la cantidad que necesitas para adquirir la casa. Son 3 los factores que más influyen en la cantidad de préstamos que ofrecen estas entidades:

- El valor de la casa: con esto no nos referimos al valor por el que compras la casa sino a la tasación de un experto sobre el valor que por sus características tiene esa vivienda. El máximo del préstamo hipotecario no superará el 100% del valor de tasación, aunque algunas entidades pueden rebajar esta cuantía hasta el 80% o incluso el 60%.

- La capacidad de endeudamiento: tu patrimonio e ingresos mensuales servirán como medida de la capacidad que tienes para ir devolviendo en plazo el préstamo. Se valorará la probabilidad de impago para ofrecerte un préstamo más o menos elevado.

- El plazo de amortización: si tus circunstancias personales (edad) y laborales (fecha de jubilación), dentro de unos años afecta a la capacidad de pago, la entidad ajustará las mensualidades a esta realidad. Esto puede llevar a que, por necesitar altas mensualidades para devolver el dinero, la entidad financiera decida no aprobarte el préstamo. El horizonte temporal es clave.

– Tipos de hipotecas

Según el tipo de interés del préstamo, las hipotecas pueden dividirse en:

- Hipoteca de interés fijo: el tipo de interés mensual no varía a lo largo del préstamo.

- Hipoteca de interés variable: El importe de la cuota se actualiza en cada revisión al valor del índice de referencia.

- Hipoteca mixta: aplican tipos fijos y variables en distintos tramos del horizonte temporal del préstamo.

Elevar a escritura pública el contrato de compraventa

Para la formalización de la compra de la vivienda, es necesario elevar a escritura pública el contrato. Esto se realiza mediante un notario. Será esta labor del notario la que nos supondrá un coste. Los honorarios del notario están regulados por el Estado y por tanto, la mayoría cobrará un precio similar. Ese precio, que oscila entre 600 y 1.000 euros, dependerá de:

- Importe del inmueble: a mayor importe, más costoso serán los trámites de notaría. Ej.: pagarás más por una casa de 150.000€ que por una de 100.000€.

- Gastos de gestión: dependerá de las copias, horas de trabajo, extensión de la escritura, etc.

Inscripción en el Registro de la Propiedad

Una vez formalizada la escritura por el notario, esta se tiene que inscribir en el Registro de la propiedad. Esta tasa está regulada por ley y depende igualmente del importe de la vivienda que estemos inscribiendo. El coste suele situarse entre los 400 y 650 euros.

Gestoría

Los gastos relativos a gestoría no son obligatorios pero muchas personas acuden a estos profesionales para que se encarguen de todas las gestiones relativas a la compra de la vivienda. El precio dependerá de la empresa a la que acudamos.

La plusvalía municipal

Es una tasa que grava el incremento de valor de los terrenos de naturaleza urbana y se calcula en función del valor catastral y el número de años que ha tenido el vendedor el inmueble.

Este gasto suele soportarlo el vendedor. Sin embargo, según lo dispuesto en el contrato, esta carga puede tener que ser soportada por el comprador.

Impuestos por la adquisición de vivienda

Los impuestos que se deben pagar por la compra de una vivienda dependerán de si es una vivienda de nueva construcción o una de segunda mano.

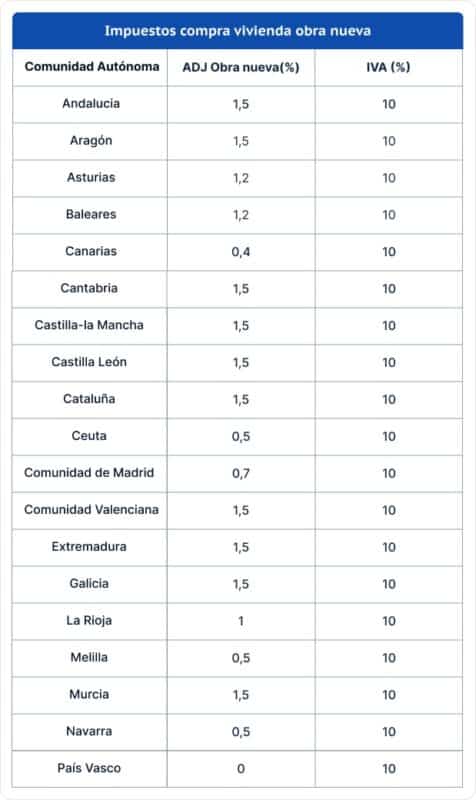

Impuestos por adquisición de vivienda nueva

– IVA

El IVA es un impuesto indirecto que grava el consumo. El comprador deberá pagar este IVA al vendedor, quien tendrá que ingresarlo en la Hacienda Pública.

Para este tipo de bienes, el tipo impositivo es del 10% en la península y 6,5% en las Islas Canarias. Además, la compra de viviendas de VPO tendrán un IVA de solo el 4%.

Ejemplo: si compramos una vivienda de 200.000€, el IVA que tendremos que soportar será de 20.000€. Por tanto, el coste total ascendería a 220.000€.

– Impuesto de Actos Jurídicos Documentados (IAJD)

Este impuesto grava la formalización de los documentos notariales, mercantiles y administrativos. En el caso de la compra de vivienda, este impuesto se genera por firmar en el notario e inscribir la vivienda posteriormente en el Registro.

El coste que supondrá varía según la Comunidad Autónoma en lo que refiere al registro, oscilando entre el 0,4% y el 1,5%. Sin embargo, para asuntos notariales es lo mismo en todo el país (0,30 € por pliego y 0,15 € por folio). El plazo para la liquidación es de 30 días hábiles a partir del otorgamiento del acta notarial

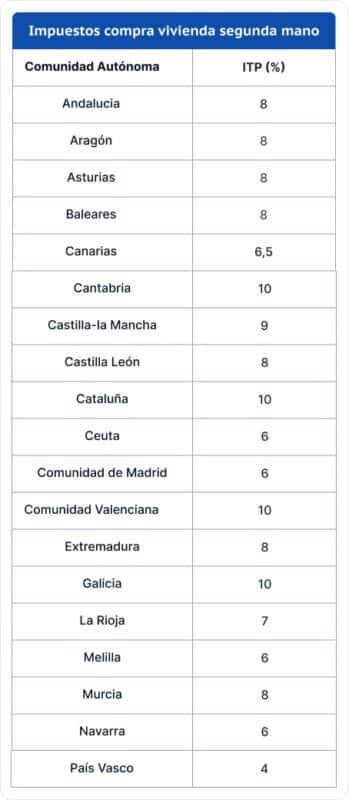

Impuestos por adquisición de vivienda de segunda mano

– Impuesto sobre transmisiones patrimoniales (ITP)

El ITP “sustituye” al IVA en el caso de la adquisición de vivienda de segunda mano. Como su propio nombre indica, este impuesto grava los intercambios onerosos de bienes. Este impuesto junto con el IAJD son las dos partes que componen un único impuesto denominado Impuesto de transmisiones patrimoniales y actos jurídicos documentados. La única diferencia es que cada uno se encarga de gravar un hecho imponible distinto.

El tipo impositivo del ITP varía en función de la Comunidad Autónoma y oscila entre el 4% y 10%. El plazo para liquidarlo es de 30 días a partir del momento en el que se produce la compra del bien o la firma del derecho.

– Impuesto de actos jurídicos documentados

El IAJD para las viviendas de segunda mano funciona exactamente igual y grava el mismo concepto. La única diferencia es que a las de segunda mano, solo les afecta la parte del impuesto que grava asuntos notariales y que está tasada en 0,30 € por pliego y 0,15 € por folio.

Finsei te lo pone fácil

En Finsei sabemos lo importante y la ilusión que genera comprar una vivienda. Por ello en nuestra plataforma una de las metas que puedes planificar es la entrada de una casa.

Y aún hay más. Para que alcances tu objetivo en el horizonte temporal que te propongas, te recomendaremos diversas carteras de activos ajustadas a ese horizonte temporal y al perfil de riesgo que tengas. La rentabilidad que te generen tus productos financieros hará que no necesites aportar tanto dinero a tu meta como si solo ahorraras. Con ello nos aseguramos tener los resultados esperados.

¿Listo para comprar tu vivienda?