¿Qué es una hipoteca?

Lo que coloquialmente se denomina hipoteca, es realmente un préstamo hipotecario. Un préstamo hipotecario es aquel dinero concedido por una entidad financiera, habitualmente para la adquisición de una vivienda, que tiene como garantía de su cumplimiento un bien inmueble.

Préstamo hipotecario vs. hipoteca

De manera general, se habla indistintamente de ambos conceptos, sin embargo no son lo mismo. Como se ha mencionado arriba, el préstamo hace referencia al dinero en sí. Lo que le da su adjetivo “hipotecario” es que el préstamo presenta una garantía, que es la hipoteca en sí.

El concepto jurídico de hipoteca hace referencia a un derecho real de garantía formal (se debe inscribir en el Registro de la Propiedad) que funciona como protección para que se cumpla una obligación dineraria (en este caso el préstamo hipotecario).

Los 7 pasos para formalizar y devolver una hipoteca

Una de las primeras dudas que te pueden surgir a la hora de decidirte por pagar tu nueva vivienda mediante una hipoteca es cuáles son los pasos para contratarla.

1º Solicitarla a tu entidad

En primer lugar deberás acudir a una entidad financiera que ofrezca este tipo de productos. En función de tus características personales y económicas tanto la decisión sobre la aceptación del mismo como la cantidad total del préstamo puede variar.

2º Análisis por parte de la entidad financiera

Tras la presentación de la solicitud, la entidad financiera estudiará la operación pidiendo la aportación de documentos tales como la Nota simple del Registro de la Propiedad del bien que va a servir como garantía, documentos sobre el estado civil o sobre el patrimonio del cliente o incluso posibles avales.

3º Tasación del bien inmueble a hipotecar

La entidad financiera realizará una tasación del bien para determinar la cantidad máxima de dinero que se podrá prestar. El certificado de tasación (emitido por una sociedad de tasación) tendrá una vigencia de 6 meses a contar desde el día de la emisión del mismo.

4º Negociación del contrato

Una vez tasado el bien y analizado la situación económica-familiar del cliente, se concretará con la entidad bancaria los aspectos del préstamos hipotecario, tales como el plazo o el interés aplicable. Además, la entidad entregará las fichas denominadas FEIN y FiAE en el que se incluye la información concreta del préstamo. Esto le permitirá comparar la oferta con otras antes de la firma del contrato.

5º Otorgamiento de escritura pública

Una vez exista acuerdo por ambas partes, el cliente podrá elegir el notario que eleve a escritura pública el contrato privado. El notario será uno de los costes de formalización de la hipoteca.

6º Inscripción de la hipoteca en el Registro

Una vez completado el paso anterior, se deberán llevar los documentos correspondientes a la existencia de esa hipoteca que asegura el cumplimiento del préstamo.

7º Cumplir con la devolución de las cuotas periódicas que se hayan fijado

Por último, solo quedará ir cumpliendo con las obligaciones de devolución del préstamo durante todo el horizonte temporal de este. Una vez se paguen todas las cuotas, el préstamo se entiende como cerrado y se eliminará la hipoteca que lo aseguraba del Registro.

Los 3 elementos claves para entender el funcionamiento de la hipoteca

Los préstamos hipotecarios son unos productos financieros complejos y que entrañan obligaciones muy duras en el caso de la no devolución del mismo. Por ello, antes de ir a tu entidad financiera para pedir uno, debes conocer cómo funciona. Así, deberás entender que son estos 3 elementos: el capital, el interés y la amortización.

El capital

Este término hace referencia la cantidad de dinero que configura el préstamo. Esta dependerá tanto de tus posibilidades de devolución como de la tasación de la vivienda. Lo habitual es que la entidad financiera preste una cantidad que suponga el 80% del valor de la vivienda. Por tanto, la cantidad restante, que se suele pagar en concepto de entrada, tendrás que adquirirla de otra forma planificando con antelación la compra.

El interés

El interés es el beneficio que obtiene la entidad financiera por el préstamo. Según cual sea el interés usado se pueden clasificar en:

- Interés fijo: el tipo de interés mensual no varía a lo largo del préstamo.

- Interés variable: El importe de la cuota se actualiza en cada revisión al valor del índice de referencia. Cuando estamos ante un préstamo a tipo variable, este interés está compuesto por el índice de referencia (indican variaciones en el valor del dinero. Ej.: Euribor) y el diferencial aplicado (parte que cobra el banco por asumir el riesgo)

- Interés mixto: aplican tipos fijos y variables en distintos tramos del horizonte temporal del préstamo.

Además, junto al interés hay que tener también en cuenta el TIN y el TAE:

- TIN: El TIN hace referencia al porcentaje fijo que se pacta como concepto de pago por el dinero prestado. Sería un indicador de la suma del índice de referencia y el diferencial

- TAE: Es la suma del TIN más conceptos relativos al plazo, las comisiones bancarias y los gastos de operación.

Conocer estos dos elementos ayudarán a tener más claro cuánto nos cuesta el préstamo realmente.

La amortización

Con este término nos referimos al proceso de devolución del dinero a lo largo del tiempo. En España lo habitual son periodos de 20 o 30 años.

Durante este periodo se tendrá que hacer frente a las cuotas mensuales que estarán formadas por partes del dinero prestado (será mayor o menor en función del tiempo de amortización) y el interés.

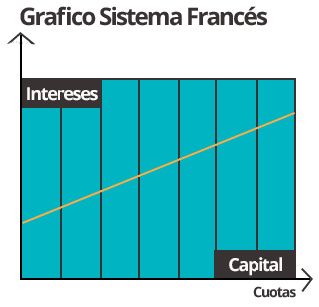

Existen dos métodos estándares para el cálculo de la cuota: el sistema francés (el más habitual) y el sistema alemán.

- Sistema francés: la cuota es constante durante la vida del préstamo, variando solo en función del índice de referencia. Se pagan más intereses que capital los primeros años para mantener constante esa cuota.

- Sistema alemán: en este sistema el capital que se amortiza es fijo, lo que llevará a cuotas variables por las propias variaciones de los tipos de interés.

Gastos asociados a la hipoteca

Al igual que existen gastos relacionados con la compra en sí de una vivienda, la hipoteca también genera unos gastos asociados a los propios trámites y formalidades que tiene.

Gastos de formalización

Gastos de notaría

Como se indicó más arriba, para elevar a escritura pública la hipoteca, se tendrá que acudir a un Notario al que se le tendrá que cobrar las tasas correspondientes. Los gastos de notario en este tipo de operaciones suele bailar entre el 0,1 y el 0,5 % de la responsabilidad hipotecaria, a lo que habrá que añadir el coste por hoja de escritura.

Gastos del Registro

La escritura registral de la hipoteca tiene carácter constitutivo, es decir, resulta obligatorio para que comience a tener vigor. Por tanto, la entidad financiera velará por su interés para que se cumpla.

Al igual que ocurre con los honorarios de la notaría, el coste de inscribir Registro de la Propiedad está regulado por una normativa, dependiendo del precio final del inmueble y el coste de la inscripción.

Gastos de tasación

La tasación por peritos de la vivienda que será hipotecada tiene un coste. La tasación es un paso obligatorio para obtener una hipoteca y el precio medio por inmueble es de alrededor de 450 euros.

Gastos por el impuesto de Actos Jurídicos Documentados (IAJD)

Este impuesto obedece a la firma de documentos notariales y administrativos que haya durante el proceso de formalización de la hipoteca. Este impuesto varía en función de la Comunidad Autónoma y se sitúa entre el 0,5% y el 1,5% del importe de la hipoteca.

Gastos de cancelación

Comisiones bancarias por cancelación

Si son las entidades financieras las que tramitan la cancelación en el Registro, estas suelen cobrar una cantidad por este servicio.

Aranceles de notario y registro de cancelación

Al igual que para formalizar la hipoteca había que acudir tanto al notario como al registro. El coste dependerá del valor del préstamo. De forma aproximada, para un préstamo hipotecario de 150.000€, costaría 55 euros el notario y 43 por las modificaciones del Registro.

Comisión por cancelación anticipada

Este gasto solo se produce si la cancelación de la hipoteca es previa al originalmente pactado. Esta comisión no tiene por qué existir siempre pero si está presente, supondrá un porcentaje sobre el capital pendiente de amortizar y que no suele superar el 1%.

Finsei te ayuda con el 20% restante

La hipoteca puede llegar a cubrir el 80% del valor de tu nueva vivienda. Sin embargo, tendrás que pensar cómo llegar a ese otro 20% del valor. En Finsei te lo ponemos fácil.

Nuestra plataforma de planificación financiera te permite elegir la meta que necesites, entre las que se encuentra la entrada y los gastos por compra de vivienda. Atendiendo a tu perfil de riesgo y del plazo que tengas, te recomendaremos distintos activos de renta fija y variable para sacar la mayor rentabilidad posible dentro de los límites de tu aversión al riesgo y el horizonte temporal.

Con nuestro sistema de seguimiento, con rebalanceos periódicos y mediante un modelo financiero que tiene una fiabilidad en la consecución de rentabilidades del 75% podrás estar seguro de que llegarás a tu objetivo a tiempo.

¿Deseando comprar una vivienda? Reduce tus esfuerzo, planifica con Finsei