Requisitos

Un gasto deducible es un coste que el autónomo puede restar a los ingresos brutos para pagar menos impuestos a la Agencia Tributaria, dicho de otra forma, puede degradarse fiscalmente.

Los tipos de impuestos que pueden degradarse son el IVA y el IRPF, hacerlo es sumamente importante para la actividad empresarial del autónomo y deberá demostrarse perfectamente que es un gasto asociado a la actividad económica del mismo. Para ello será necesario que cumplan las siguientes características:

- Justificar correctamente con factura o recibos.

- Relacionado con la actividad profesional del autónomo.

- Reflejado contablemente en el libro de gastos e inversiones.

Aunque cumplas con todos los requisitos, la Agencia Tributaria es muy exigente a la hora de deducir un gasto, por lo que deberás tenerlo todo perfectamente plasmado en tus libros contables, haciendo anotaciones para que si tienes alguna inspección puedas demostrarlo sin ningún problema.

Gastos deducibles del IRPF

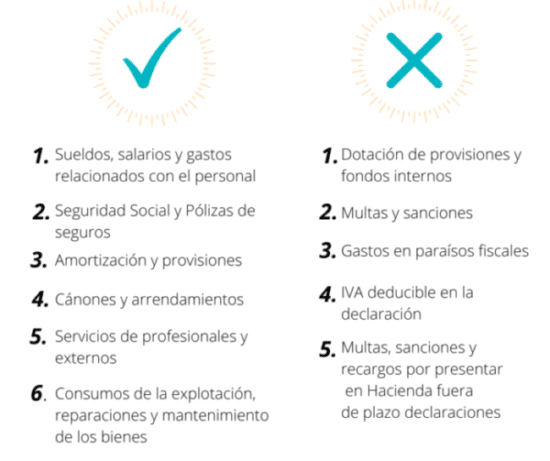

Te mostramos los gastos fiscalmente deducibles que aparecen en el modelo 130, que dividiremos en dos grandes grupos.

Gastos deducibles con factura

La obtención de la factura es completamente obligatoria para poder deducir los gastos, son:

- Consumos de la explotación. Se trata de todas las compras que estén destinadas y tengan una relación directa con la actividad económica del autónomo como pueden ser las compra de materias primas, existencias, mercancía, embalajes, combustible, material de oficina, etc.

- Otros gastos relacionados con el personal. Como son los gastos de formación, seguros de accidentes, regalos o planes de pensiones.

- Cánones y arrendamientos. Gastos como la mensualidad del alquiler del local, coches alquilados, asistencia técnica y arrendamientos financieros, excluyendo activos no amortizables como los solares.

- Reparaciones, adaptación y mantenimiento. De los bienes materiales de la actividad del autónomo, no incluido las mejores o ampliaciones ya que están aparecerán en la parte de amortizaciones.

- Servicios profesionales independientes. Son los servicios aportados por autónomos o empresas externas, incluimos por ejemplo abogados, economistas, auditores, notarios, comisiones comerciales y mediadores.

- Otros servicios externos. Todos los servicios no incluidos en la partida anterior como puede ser la publicidad, relaciones públicas, electricidad, agua, telefonía, investigación y desarrollo, marketing, etc.

- Amortizaciones y provisiones. Hace referencia a las provisiones o cuota amortizable extraída del inmovilizado tangible e intangible de la actividad económica. El cálculo se realizará en base a los dispuesto en el impuesto de sociedad.

- Gastos de difícil justificación y otros gastos. Respecto al primero, se tiene un máximo de 2.000 euros anuales a la deducción en estimación directa simplificada del 5% de la diferencia entre ingresos y gastos. Con respecto a la segunda, podría considerarse que es el cajón de sastre donde podemos incluir desde la compra de libros y suscripciones a revistas hasta cuotas de asociaciones empresariales.

Gastos deducibles sin factura

No es necesaria la factura porque se entiende que es un gasto propio de la actividad económica, viene intrínsecamente en su naturaleza.

- Sueldos y salarios. Está con el pago remunerado a los empleados donde a parte del sueldo se incluyen dietas, pagos en especie, pagas extra, indemnizaciones, viajes de empresa y premios.

- Seguridad social a cargo de la empresa y mutualidades. Incluye las cotizaciones de autónomos y de sus empleados. Con respecto a las contingencias comunes se podrá deducir hasta un 50%.

- Tributos deducibles fiscalmente. Incluimos el impuesto de bienes inmuebles (IBI), de actividades económicas (IAE), tasa de basuras y otros recargos estatales y no estatales. Hay algunas excepciones que no serán deducibles como las sanciones, recargos de apremio o no presentar a tiempo las declaraciones de Hacienda.

- Gastos financieros. Derivados de los intereses de préstamos y créditos que hayas solicitado para poner en marcha o mantener tu negocio, demora de aplazamiento de pago a Hacienda y gastos por descuentos de efectos. No contaremos con los que provengan del uso del capital propio.

- Pólizas de seguros. Como el seguro de Responsabilidad Civil, salud, vida y otros tipos de seguros deducibles.

Casos especiales de dudosa deducción

Hay unos tipos de gastos a los que haremos especial mención debido a que pueden resultar un poco engorrosos con respecto al grado de afectación con la actividad económica del autónomo. La Administración Pública cada vez es más exigente a la hora de deducir este tipo de gastos.

Vivienda personal del Autónomo

En el caso de que la actividad económica del autónomo se realice en la propia vivienda personal será posible deducir algunos gastos asociados a dicha actividad, para ello es necesario estar correctamente notificado en hacienda con la declaración censal.

Nos podremos beneficiar de la deducción en los gastos de agua, luz e internet hasta un 30%, aunque no será sobre el total si no de la parte proporcional al espacio que se utiliza por la actividad económica en la vivienda. Por norma general la superficie suele estar entre el 15% y el 50% como máximo.

Si es una vivienda de alquiler será imprescindible que la factura incluya el IVA, como ocurre en el alquiler de locales.

Teléfono móvil

Podrá deducirse completamente si la línea móvil es exclusiva para el trabajo, en caso contrario de estar compartido con la vida personal no será posible.

Uniformes

Solo si la ropa es de uso exclusivo para la actividad económica en forma de uniforme o vestuario de seguridad.

Dietas y viajes

Podremos desgravar tanto gastos de transporte público como autobuses, taxis y aviones, como manutención y pernoctaciones en hoteles o fuera de la vivienda de residencia del autónomo. Cuantitativamente corresponde hasta un total de 26,67 por día sin pernoctar y 53,34 euros pernoctando en España, y 48 euros y 91,35 euros respectivamente cuando es en el extranjero.

Los gastos relacionados con la hostelería deben haberse pagado de forma electrónica y que tenga sentido con la lógica de la actividad, a parte será conveniente que esté correctamente justificado con factura, es recomendable apuntar el nombre de la persona con la que se hizo la reunión.

Es muy importante que todos estos gastos estén correctamente justificados y con la factura correspondiente para que puedan ser deducidos ya que Hacienda es bastante estricta con respecto a esta partida.

Vehículo personal

Solo en el caso de que la actividad económica del autónomo esté destinada al completo al transporte de personas, mercancías o actividades comerciales como taxistas, repartidores, etc. se podrá degradar los gastos íntegramente. En caso contrario, no será posible hacerlo parcialmente al ser un elemento patrimonial indivisible, solo hasta el 50% del IVA.

Gastos médicos

Será posible deducir el IRPF de los pagos realizados a los seguros médicos, ya sea por enfermedad del propio autónomo o de algún miembro de su familia mientra sean menores de 25 años. Este tipo de deducción tiene un límite máximo de 1.500 Euros.

Gastos no deducibles

- Multas y sanciones. Tanto penales como administrativas y recargos por presentar fuera de plazo.

- Donativos y liberalidades. Este tipo de gastos tienen un máximo del 1% del importe de la cifra de negocios del periodo. Están excluidos los gastos relacionados por relaciones públicas con clientes, proveedores, personal de la empresa o para promocionar la venta de bienes y servicios.

- Dotación de provisiones o fondos internos. Para cubrir las contingencias de los planes de pensiones.

- Gastos en paraísos fiscales. Efectuados a personas o entidades residentes en este tipo de países.

- Iva deducible en la declaración

Declaración de los gastos deducibles

Los autónomos tienen obligaciones trimestrales y anuales en la agencia tributaria, donde tendrán que informar de todas las facturas que han sido emitidas y recibidas como consecuencia de la actividad económica en ese periodo de tiempo concreto. Encontramos cuatro trimestres diferenciados:

- De Enero a Marzo.

- De Abril a Junio.

- De Julio a Septiembre.

- De Octubre a Diciembre.

Los documentos se aportarán en los siguientes 20 días naturales después del cierre del trimestre.

Consigue beneficios extra con Finsei

En ocasiones para los autónomos no es suficiente con la deducción de algunos gastos, por eso en Finsei queremos ayudarte a que puedas tener la mejor planificación financiera sacándole el máximo rendimientos a tus ahorros, de esa forma podrás invertir más en tu negocio con menos.

Nuestro plan de financiación está hecho a medida teniendo en cuenta tu perfil de riesgo y el horizonte temporal en el que te gustaría conseguir tus objetivos financieros, ofreciendo los activos financieros que mejor se adapten y cumplan tus expectativas de forma fácil. Es una forma muy sencilla de conseguir dinero sin preocupaciones.