¿Qué es un plan de pensiones?

El plan de pensiones es un producto financiero de ahorro a largo plazo cuyo fin último es el de generar un capital o renta de los que disponer para tu jubilación.

El funcionamiento de este producto se basa en realizar aportaciones periódicas o puntuales por parte del inversor y que son invertidas por el gestor, siguiendo unos criterios de rentabilidad y riesgo previamente establecidos en la política de inversión del plan.

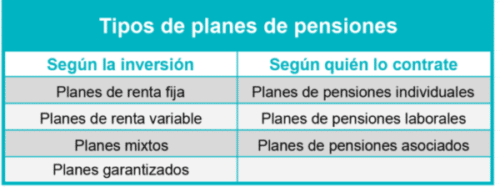

Tipos de planes de pensiones

Este tipo de producto financiero está asentado en España desde hace muchos años y es uno de los productos preferidos por los inversores para planificar su jubilación. Existen dos formas principales de agrupar los planes de pensiones. Estas son:

- Según la inversión

- Según quien lo contrate

Según la inversión

-

- Planes de pensiones de renta fija: son aquellos planes en los que los gestores invierten en renta fija pública o privada.

- Planes de pensiones de renta variable: son aquellos planes en los que los gestores invierten en diversos tipos de renta variable.

- Planes de pensiones mixtos: son aquellos planes compuestos tanto por inversiones en renta fija como en renta variable.

- Planes de pensiones garantizados: Aquellos que se caracterizan por garantizar la recuperación del total de las aportaciones realizadas y, por tanto, el usuario sabe que al vencimiento recuperará el dinero que haya invertido.

Según quien lo contrate

-

- Planes de pensiones individuales: Son aquellos planes que son contratados por una persona por su propia cuenta.

- Planes de pensiones laborales: Son aquellos planes organizados por una empresa y cuyos beneficiarios son sus empleados. Son estos últimos los que tienen que realizar las aportaciones.

- Planes de pensiones asociados: Son aquellos planes que son contratados por un grupo de personas. Suelen ser asociaciones de diverso tipo y sindicatos.

Ventajas de los planes de pensiones

Si algo caracteriza a los planes de pensiones son sus diversas ventajas de distinta índole. Por ello, para comentarlas, las dividiremos en ventajas generales y en ahorro o ventajas fiscales. La razón de dar un espacio propio a la fiscalidad de los planes se debe a que esta es una de sus características más importantes y la que lleva a muchos inversores a decantarse por adquirirlos.

Ventajas generales

-

- Puedes decidir cómo rescatar el dinero ahorrado: Es la mayor ventaja. Al recuperar lo aportado, se puede decidir entre recibirlo en forma de capital (pago único), en forma de renta (pagos periódicos) o de ambas formas. Cabe destacar que el mejor método en términos fiscales es la recuperación de aportaciones en forma de renta dado que el porcentaje de impuestos que tendrás que pagar será menor que si sacas el total de un solo golpe. Ej.: si sacas 200€ cada año durante 10 años se te aplicará un tipo del 19% sobre esa cantidad (380€ en 10 años), mientras que si sacas 2000€ de una sola vez el tipo impositivo será del 24% sobre ese total (480€)

- Flexibilidad en las aportaciones: no es necesario que cada mes aportes la misma cantidad al plan de pensiones por lo que te permite organizarlo en función de tus necesidades e ingresos.

- Genera rentabilidad: Las aportaciones, al ser gestionadas mediante fondos, los activos que lo componen pueden generar rentabilidades con las que te beneficiarás. El nivel de rentabilidad que se puede obtener dependerá de tu perfil de riesgo.

Ventajas fiscales

Existen 2 grandes tipos de beneficios o ahorros fiscales con respecto a los planes de pensiones: la deducibilidad fiscal en el IRPF y diferimiento fiscal.

Deducciones de IRPF

Los planes de pensiones tributan y son considerados a efectos de IRPF como rendimientos del trabajo. Sin embargo, la ley permite deducir las aportaciones a estos planes de jubilación con un máximo de 1.500€ anuales o hasta alcanzar el 30% de tu base imponible. Ej.: Si tus rendimientos del trabajo anuales totales son 25.000€ y has aportado 2.000€, para Hacienda será como si tuvieras solo 23.000€ por ese concepto. Con lo cual la cantidad total de impuesto a pagar será menor. Así, pagas menos impuestos a la vez que vas generando rentabilidad con tu fondo. Ganas dos veces.

En el caso de los planes de pensiones laborales, se incrementa el máximo hasta 10.000€ o hasta el 30% de la base imponible, siempre que el incremento proceda de aportaciones empresariales.

Diferimiento fiscal

No tendrás que pagar impuestos si el beneficio obtenido del plan de pensiones lo reinviertes en el mismo tipo de producto financieros. Solo pagarás una vez recuperes el dinero. Así te beneficiarás aún más del interés compuesto. Ej.: Si inviertes 1000€ durante 10 años con una rentabilidad del 5% anual, obtendrías 500€ con interés simple (es decir, sin reinvertir los 50 € de intereses obtenidos cada año). En cambio, con interés compuesto, serían bastante más. Además, al reinvertir las ganancias no pagas impuestos con ello, lo que lleva a un mayor beneficio para tí.

¿Cuándo debería hacerme un plan de pensiones?

Todos los expertos en finanzas coinciden en que cuanto antes se contrate este producto mejor. Hablamos de un producto cuya vida es a largo plazo. Así, cuanto antes se empiece, el ahorro será mayor, a la par que las aportaciones no tendrán que ser tan elevadas.

Con esta estrategia lo que se busca es reducir el esfuerzo de ahorro. Además, las proyecciones demográficas indican que tras la jubilación se deben tener cubiertos unos 20 años, ya que la esperanza de vida media se sitúa en los 85 años.

¿Cuándo puedo rescatar un plan de pensiones?

Existen diversos motivos tasados por los que se permite rescatar los planes de pensiones. Estas razones son:

-

- Al alcanzar la jubilación legal: de forma general está establecida a los 65 años.

- Supuestos de enfermedad grave contemplados en la ley: incapacidad laboral total y permanente para la profesión habitual o invalidez absoluta o gran invalidez para desarrollar cualquier tipo de trabajo.

- Paro de larga duración: En España se considera parado de larga duración a las personas que llevan doce meses como mínimo buscando empleo de forma activa y no han trabajado en ese período.

- A los 10 años desde la contratación: A partir de 2025, será posible solicitar el rescate de aportaciones sin acreditar ninguna situación excepcional, siempre y cuando las aportaciones hayan sido efectuadas hace 10 años o más.

- Por fallecimiento del partícipe.

Elige un plan de pensiones adecuado para tí

Contratar un plan de pensiones no es una tontería. Estamos hablando de un producto financiero muy importante para tu futuro y que permanecerá en tu cartera por mucho tiempo. Por tanto, a la hora de tomar la decisión de qué plan contratar, se debe tener en cuenta los siguientes elementos:

-

- Rentabilidad: no todos los planes ofrecen la misma rentabilidad. Para elegir el plan de pensiones más correcto, debes guiarte por la rentabilidad esperada para tu horizonte temporal y no calcularlo para más o menos tiempo.

- El riesgo que conlleva: la rentabilidad viene asociada a un riesgo. Por ello, debes tener en cuenta tu test de perfil de riesgo.

- Comisiones: aunque las comisiones están limitadas por ley, cada gestor puede cobrar distintas comisiones que pueden tener un impacto importante en el resultado final. Las comisiones que te encontrarás serán: comisiones de gestión y de depósito.

- Presta atención al objetivo del plan: El marketing de las distintas entidades financieras puede nublar tu meta principal: ahorrar para la jubilación la cantidad suficiente para mantener un buen nivel de vida. Por tanto, olvídate de promociones y busca el plan que te permita alcanzar tu objetivo en el tiempo que te has propuesto.

- Ten en cuenta el tiempo que tienes: A la hora de seleccionar el plan que mejor se adapte a tí, debes pensar en tu edad y los años que quedan para tu jubilación. La rentabilidad y riesgo que tendrás que soportar aumentarán si tienes menos tiempo. Por tanto, si tienes claro que quieres tener un plan de pensiones, contrátalo lo antes posible.

En Finsei los planes de pensiones cobran mucha importancia

Sabemos que una de tus mayores preocupaciones es el nivel de vida que tendrás tras tu jubilación. Por ello, una de las metas que incluimos en nuestro planificador financiero es justamente esa, la jubilación.

A la hora de recomendarte un plan de pensiones u otro, tenemos en cuenta dos cosas: tu perfil de riesgo y el horizonte temporal que tengas. En primer lugar, mediante el test de riesgo mediremos tu aversión al riesgo para no ofrecerte un producto que no sea adecuado para tí.

Por último, enfocamos correctamente tu inversión. En el caso de la jubilación, no se debe pensar que el horizonte temporal termina en la fecha en que dejes de trabajar. Lo que se debe tener en cuenta es la esperanza de vida. Así, aseguramos que durante todos esos años tengas el dinero suficiente para llevar el mismo ritmo de vida que cuando trabajabas.

Si ya estás pensando en tu jubilación, ¿a qué esperar para que te asesoremos?