La gestión pasiva es una de las estrategias de inversión que más popularidad ha ganado en los últimos años. Si has optado por hacerla tú (es decir, sin la ayuda de un robo advisor), debes entender cómo rebalancear tu cartera. En este artículo te contamos qué es, cómo hacerlo de la manera más efectiva e incluso ¡hemos creado una plantilla en excel descargable para que lo hagas en casa y no cometas errores!

¿Qué es el rebalanceo de carteras de fondos de inversión?

Rebalancear una cartera consiste en ajustar periódicamente el peso (%) que representa cada uno de los diferentes productos financieros de tus inversiones. También se le conoce como reajuste de la cartera.

Como sabrás, los mercados financieros cotizan a diario pero, claro, no todos los activos financieros evolucionan igual. Por ejemplo, hay períodos en que las acciones americanas se comportan mejor que las de países emergentes y otros en que lo hacen peor. Como consecuencia de esto, lo normal es que los distintos fondos de inversión de tu cartera tengan rentabilidades dispares, sobre todo en momentos volátiles. Es entonces cuando se producen diferencias entre la composición de tu cartera y la de la cartera modelo óptima según tu perfil de riesgo.

Por qué es importante rebalancear tu cartera

El rebalanceo es una herramienta fundamental para mejorar el binomio entre rentabilidad y riesgo de tu cartera.

Todo inversor pasivo experimentado sabe que debe mantener su estrategia a largo plazo. Pero luego aparecen los problemas del mundo real: cuando entramos en fases de pesimismo o de euforia en los mercados, al ver como la rentabilidad de nuestras carteras sube o cae mucho. Es cuando entra en juego la influencia de los sesgos cognitivos y de las emociones. En esos momentos nos dejamos llevar por la codicia o el miedo, olvidándonos de la importancia de mantener ese asset allocation que habíamos definido. El resultado: tomamos muy malas decisiones de inversión.

Una de las mejores maneras de evitar nuestros impulsos y evitar hacer market-timing, es ser muy estrictos con un proceso de rebalanceo regular. Esto nos ayudará a ignorar las noticias alarmistas, ajustando constantemente el nivel de riesgo para volver a la composición original de la cartera óptima. En definitiva, nos ayuda a evitar hacer tonterías.

Cómo rebalancear tu cartera (Ejemplo con 5 pasos)

De manera resumida te contamos los pasos que debes seguir para que puedas rebalancear tu cartera correctamente:

1. Establecer una asignación de activos acorde con tu meta

Antes de invertir, debes conocer y entender cuál es tu perfil de riesgo y el horizonte temporal de tus metas financieras. Esto te permitirá determinar el asset allocation y la cartera modelo óptima para tí. Ésta será la cartera que te permitirá alcanzar una rentabilidad media acorde al riesgo que estás dispuesto a asumir para conseguir esas metas.

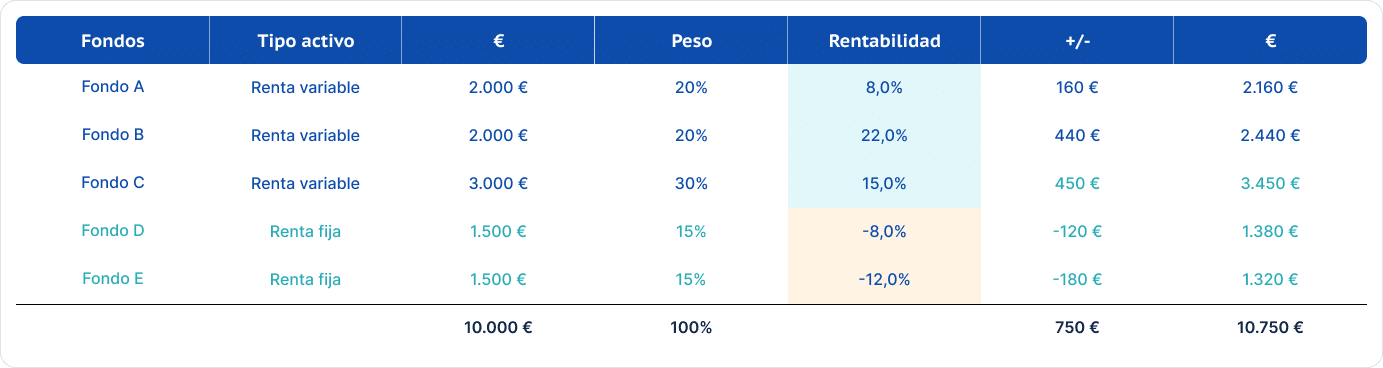

Ejemplo paso 1: Imagina que la cartera modelo que más se ajusta a tu perfil tiene una exposición del 70% a Renta variable y 30% a Renta fija. Decides invertir 10.000€:

2. Revisar con cierta frecuencia la asignación de activos

Cada cierto tiempo debes evaluar si la asignación de activos inicial ha sufrido cambios. Es decir, si los porcentajes entre los productos de renta fija y variable que forman tu cartera se han desviado mucho o poco de la composición original. Cuando existan diferencias significativas debes proceder al rebalanceo.

Ejemplo paso 2: Han pasado seis meses y la rentabilidad de los fondos D y E ha caído, mientras que los fondos de renta variable han tenido rentabilidades positivas:

Como consecuencia de lo anterior, observamos que nuestra cartera ha generado 750€ de rentabilidad y que los pesos han cambiado:

3. Ajustar en caso de desequilibrio

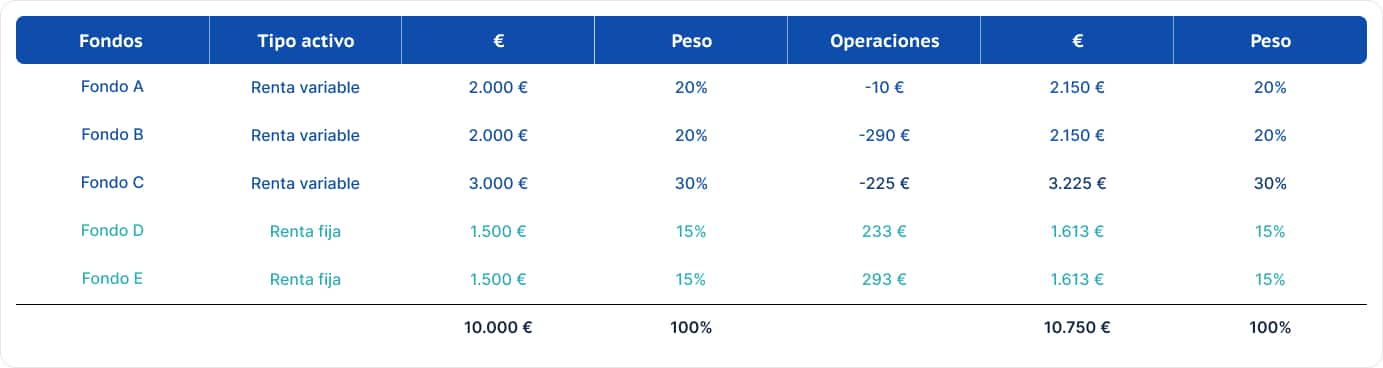

Debes decidir cómo realizar este ajuste. Para ello hay que vender los productos que hayan tenido una rentabilidad positiva y vender los que hayan tenido una rentabilidad negativa, para volver a tener el mismo asset allocation que los de la cartera modelo.

Ejemplo paso 3: En nuestro caso deberíamos hacer una serie de operaciones de compra y de venta, para volver a los pesos originales:

4. Tener en cuenta las implicaciones fiscales y los costes

Cada vez que hay un rebalanceo, ten en cuenta cómo te afectan los impuestos y las comisiones. Ambas cuestiones pueden mermar tu rentabilidad.

5. Repetirlo

Estas operaciones debes hacerlas cada cierto tiempo porque las variaciones se irán produciendo sí o sí. En el siguiente apartado te contamos varios métodos para que establezcas la frecuencia.

Plantilla rebalanceo de carteras de fondos de inversiónEn Finsei hemos creado una plantilla, para que puedas rebalancear tu propia cartera. Introduce tu email para conseguir la plantilla.¡Es totalmente gratuita! Esperamos que te ayude en la autogestión de tu cartera pasiva. |

[gravityform id=»2″ title=»false» description=»false» ajax=»false» tabindex=»49″ field_values=»check=First Choice,Second Choice»]

¿Cuándo debo rebalancear mi cartera de inversiones?

Existen diversos métodos para saber cuándo realizar el rebalanceo. Analizamos las ventajas e inconvenientes de cada uno, para que elijas aquel que se adapte más a tus objetivos financieros

1. Rebalanceo por calendario

Consiste en seleccionar una fecha en el calendario en la que hacerlo periódicamente. Esta modalidad no tiene en cuenta las desviaciones dado que se rebalancea en una fecha fija, ocurra lo que ocurra. Suele hacerse de forma anual.

- Ventaja: método muy simple.

- Desventajas: no tiene en cuenta las desviaciones.

2. Rebalancear por bandas

Consiste en aprovechar los periodos alcistas, sin aumentar en exceso el riesgo de nuestra cartera. Existen algunas variantes:

- Regla del 5%: hacerlo sólo cuando alguna clase de activo se haya desviado en un porcentaje absoluto mayor al 5% respecto al porcentaje objetivo.

- Regla 5/25: utiliza la regla del 5% sólo para los activos que representen un peso en cartera mayor o igual al 20% del total. La del 25% para las clases de activos con un peso menor del 20%.

- Regla 35/15 de Harry Browne: basada en la teoría de la cartera permanente. Sólo se ajusta cuando alguno de los 4 tipos de activos (acciones, oro, dinero y bonos) pasa del 35% o cae por debajo del 15%.

- Ventaja: tiene en cuenta lo que ocurre en el mercado para actuar.

- Desventaja: continua monitorización.

3. Rebalanceo periódico por bandas

Este método mezcla los dos anteriores. Consiste en la revisión periódica prefijada en el caso en el que los activos hayan sobrepasado unos porcentajes definidos.

- Ventaja: tiene en cuenta el mercado, no es necesario monitorización continua.

- Inconveniente: más complejo al combinar dos técnicas.

Ventajas de rebalancear tu cartera

Como habrás podido deducir, el rebalanceo tiene muchos beneficios a la hora de gestionar tus inversiones. Éstos ayudan a mejorar la probabilidad de alcanzar los objetivos que hayas definido en tu planificación financiera.

Entre estas ventajas destacan:

-

- Evitar tomar malas decisiones de inversión. Así te mantienes fiel a la asignación de activos que sea mejor para tí.

- Optimizar la gestión del riesgo: adaptando la exposición al riesgo según tu perfil inversor.

- Reducir la volatilidad: al equilibrar los excesos de volatilidad, mediante la compra y venta de activos, de algunos productos financieros.

- Conseguir rentabilidades superiores. En última instancia se trata de vender lo que ha subido mucho para comprar lo que ha bajado mucho. Es decir, vender caro y comprar barato.

- Incrementar la diversificación: Cada vez que la cartera se desvía de su peso original, se está concentrando más nuestra inversión, por lo que reestructurarla ayuda a estar más diversificada.

- Aumentar la probabilidad de resultados positivos a largo plazo: el ajuste continuado permite un mayor control de las rentabilidades obtenidas y esperadas anualmente.

Costes relacionados con el rebalanceo de su cartera

Cómo comentábamos en el paso 4 de cómo rebalancear tu cartera, cada vez que lo hagas se pueden generar una serie de gastos, que irán en detrimento de tu rentabilidad:

- Comisiones de la entidad financiera por los servicios de inversión prestados. Variarán en función de la entidad en cuestión.

- Impuesto sobre las transacciones financieras. Es un tributo de naturaleza indirecta que grava las adquisiciones onerosas de acciones representativas del capital social de sociedades españolas.

- Impuestos sobre las ganancias. La plusvalía obtenida en la venta de activos financieros entra dentro de la base imponible del IRPF y, por tanto, tributa. No obstante, podemos minorar este coste fiscal si te aprovechas del régimen de traspaso cuando inviertes a través de fondos de inversión.

En Finsei lo hacemos por tí de manera automática

Una vez que diseñes un plan financiero personalizado para conseguir tus metas, te ofreceremos una recomendación de inversión para conseguirlas con menos esfuerzo. Nosotros nos ocupamos de todo, gestionamos tu cartera y automatizamos los rebalanceos necesarios para mantener el riesgo ajustado a la estrategia de inversión. Solo cambiaremos la estrategia cuando queden pocos años para alcanzar tu meta, reduciendo la exposición al riesgo del mercado.

Además, al distribuir las aportaciones mensuales de tu plan entre tus metas, permite llevar a cabo un ligero ajuste mensual en el peso de los activos, evitando un exceso de rebalanceos.

Te animamos a que pruebes nuestra herramienta de planificación financiera. Es gratuita, no genera ningún compromiso y te ayudará a entender cuál es la cartera modelo que necesitas para cumplir con tus metas financieras. Ya sabes, si te animas, nosotros nos ocupamos del rebalanceo.