¿Qué es un plan de pensiones?

Un plan de pensiones es un producto de ahorro, que se materializa en fondos de pensiones, que permite a cualquier persona invertir a largo plazo con el objetivo principal de disponer de un ahorro privado a partir del momento de la jubilación como prestaciones son complementarias a las del régimen de la Seguridad Social.

Si nos ponemos un poco más técnicos, los planes de pensiones son instituciones de previsión social complementaria, en los que se fijan las posibles condiciones y características de un modelo de ahorro-pensión para que las personas que aportan, los partícipes, tengan el derecho a recibir unas rentas o un capital al llegar al momento de jubilarse.

Los Planes y Fondos de Pensiones aparecen en España en el año 1987 y, desde entonces, se han convertido en uno de los productos financieros más conocidos por los ahorradores.

¿Para qué sirve un plan de pensiones?

Como bien se puede deducir por su nombre, un plan de pensiones sirve para complementar la pensión que un trabajador espera recibir de la Seguridad Social cuando se jubile. Se crean como una manera de fomentar el ahorro privado, para que al llegar al periodo de jubilación contar con una cantidad qué nos permita mantener un nivel de vida más cómodo.

Excepciones para rescartar un plan de pensiones antes de edad de jubilación

La ley permite una serie de supuestos más amplios para rescatar el dinero que esté invertido en un plan de pensiones. Estos son todos los supuestos para rescatar un plan de pensiones:

- En el momento de la jubilación: este es el motivo principal por el que un ahorrador contrata un plan de pensiones. Una vez que un trabajador esté jubilado podrá comenzar a rescatar el dinero que tenga ahorrado hasta ese momento.

- Incapacidad laboral total y permanente: en el caso de que la Seguridad Social dictamine que un trabajador tiene una invalidez para desarrollar su trabajo de manera habitual, podrá rescatar sus ahorros antes de tiempo.

- Enfermedad grave: en el caso de que la Seguridad Social provea de un certificado médico que acredite una dolencia que requiera de una intervención médica importante, que impida trabajar con normalidad durante un periodo continuado superior a 3 meses, también podrá rescatar sus ahorros antes de tiempo.

- Fallecimiento del partícipe: en este caso el rescate lo podrán recibir los beneficiarios o herederos legales.

- Paro de larga duración: cualquier trabajador que se encuentre en una situación de desempleo involuntario durante más de doce meses y no reciba ningún tipo de pensión contributiva, podrá recuperar su dinero.

- Pasados 10 años desde la primera aportación: a partir de 2025 se podrá rescatar el dinero invertido 10 años atrás. Es decir, en el año 2026 solo se puede recuperar el dinero aportado en el año 2016, y así en cada año.

Características del plan de pensiones

Lo que diferencia al plan de pensiones con otros productos financieros son tres características clave:

Falta de liquidez

El dinero de un plan de pensiones no se puede rescatar en cualquier momento. Es un producto pensado para la jubilación y hasta 2025 solo se puede recuperar al jubilarse o en situaciones específicas como paro de larga duración, invalidez o fallecimiento del partícipe. A partir de 2025 se podrá recuperar una vez pasado 10 años desde la contratación.

No forma parte de la masa hereditaria

En cuanto al ámbito sucesorio, los planes de pensiones tienen una ventaja y es que están fuera de la masa hereditaria. Esto quiere decir dos cosas:

- Que no se pagan impuestos por el plan en el Impuesto de Sucesiones, aunque sí en la renta si en lugar de seguir con él o traspasarlo, se recupera.

- Puedes dejarle el plan a quien quieras. Esto se denomina designar beneficiario y esa persona puede ser o no uno de los herederos. Además, al estar fuera de la masa hereditaria, no se aplican los límites de la legítima, es decir, el mínimo legal que tus herederos siempre tienen derecho a heredar

Estas ventajas no existen en otros productos como los fondos de inversión, donde no se podrá elegir libremente quién cobrará el dinero de ese fondo si la persona en cuestión falleciera.

Fiscalidad del plan de pensiones

Una de las cosas que caracteriza a los planes de pensiones es su fiscalidad. De hecho, es la clave para saber si compensa invertir en ellos o no.

El dinero que se invierte en un plan permite pagar menos impuestos hoy en la renta pero al recuperar el dinero del plan de pensiones, Hacienda cobra con creces todas esas deducciones que se han ido dando. Por ello, para saber si compensa invertir en un plan de pensiones para desgravar, la persona en cuestión se tendrá que preguntar si ganará más dinero ahora o cuando esté jubilado.

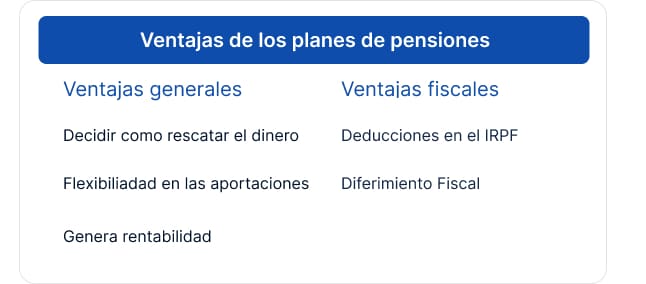

Ventajas y desventajas de un plan de pensiones

Es necesario conocer los puntos fuertes y débiles al invertir en planes de pensiones:

Ventajas del plan de pensiones

- Fiscalidad – Invertir en un plan de pensiones permite desgravar al hacer la declaración de la renta

- Traspasos sin costes – Se puede cambiar de plan siempre sin ningún tipo de coste

- Masa hereditaria: La persona que invierte en el plan puede elegir quien hereda ese dinero

- Ventajas fiscales – Los planes de pensiones no se tienen en cuenta para el Impuesto sobre el Patrimonio

- El dinero no es embargable hasta su rescate (cambia en 2025)

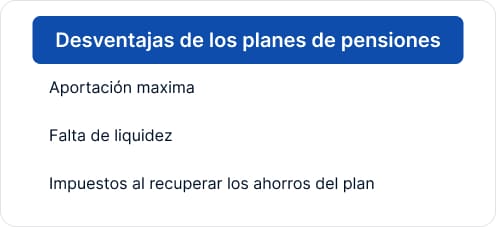

Desventajas del plan de pensiones

- Existe una inversión máxima – de 1.500 € al año en planes individuales y 8.500 € sumando los de empleo.

- Falta de liquidez – producto pensado para la jubilación por lo que, por norma general solo lo podrás rescatar cuando te jubiles.

- Impuestos cuando el rescate – Se pagan impuestos por la suma de aportaciones beneficios potenciales, como mínimo al 19% y como máximo al 45% cuando las rentas superen los 60.000 euros.

- Comisiones – Reguladas por ley y se pueden llevar parte de la rentabilidad a largo plazo.

Algunas desventajas de los planes de pensiones:

- Falta de liquidez – producto pensado para la jubilación por lo que, por norma general solo lo podrás rescatar cuando te jubiles.

- Impuestos cuando el rescate – Se pagan impuestos por la suma de aportaciones beneficios potenciales, como mínimo al 19% y como máximo al 45% cuando las rentas superen los 60.000 euros anuales; en verdad lo que se está haciendo es aplazar el pago a la hacienda.

- Comisiones – Reguladas por ley y se pueden llevar parte de la rentabilidad a largo plazo.

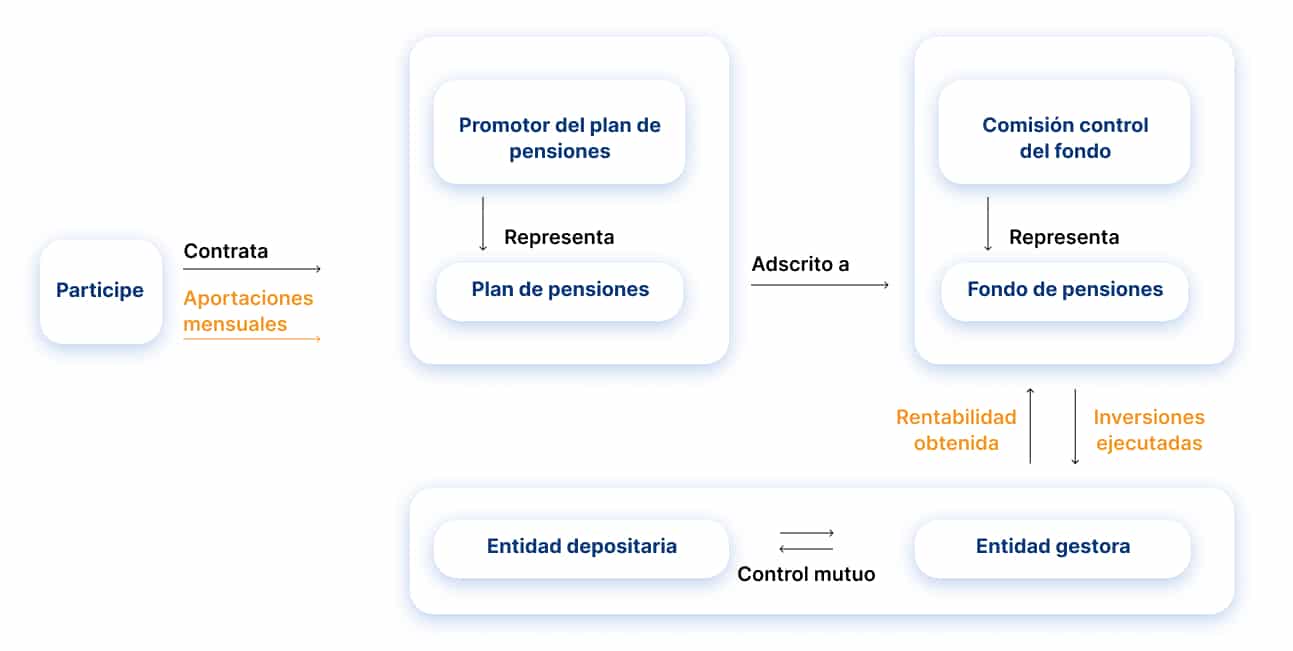

¿Cómo funcionan los planes de pensiones?

Un plan de pensiones invierte el dinero de los ahorradores a través de un fondo de pensiones. Es importante entender qué es un fondo de pensiones o cómo se relaciona con el plan de pensiones.

Un fondo de pensiones es un patrimonio sin personalidad jurídica, administrado por una Entidad Gestora de Fondos de Pensiones (E.G.F.P.). Un fondo de pensiones puede invertir en una variedad muy amplia de activos, que deben estar detallados en la política de inversión del fondo y se constituyen para canalizar uno o varios planes de pensiones. Por lo tanto, la Entidad Gestora gestiona un fondo de pensiones, que a su vez puede tener varios planes de pensiones.

¿Quienes intervienen en un plan de pensiones?

Un plan de pensiones tiene diferentes actores que se relacionan entre sí y que son necesarios para el funcionamiento del mismo.

- El promotor del plan: es la sociedad, empresa o colectivo que crea el plan.

- Los partícipes: son las personas físicas para las que se crea el plan y cuyas aportaciones van a su nombre. Las aportaciones pueden estar definidas o ser variables.

- Beneficiarios del plan: son personas con derecho a recibir la prestación. Hay algunos casos en los que el beneficiario no es el partícipe.

- Entidad Gestora de Fondos de Pensiones (E.G.F.P.): Es la entidad que invierte todos los derechos consolidados y cuya misión fundamental es sacar la máxima rentabilidad según un perfil de riesgo definido. Por este trabajo, se genera una comisión de gestión, que no puede superar el porcentaje anual de un 1,5% sobre el patrimonio del fondo.

- Entidad depositaria: Es una tercera entidad, cuya misión es garantizar el custodio y la depositaria de los activos bajo gestión.

- La comisión de control: Este órgano sólo aparece en los planes de pensiones de empleo. Su misión es la de supervisar anualmente el cumplimiento del funcionamiento del

Funcionamiento básico

Las aportaciones pueden ser puntuales o periódicas. Estas son de carácter totalmente voluntario, sin que exista ninguna obligación de hacerlo. En caso de aportaciones puntuales, se pueden suspender y reanudar en cualquier momento.

Cuándo llega la jubilación o sucede alguno de los supuestos para poder rescatar las aportaciones, el titular recibirá el resultante del dinero aportado más la rentabilidad que se haya podido generar (qué puede ser positiva o negativa).

El dinero aportado se invierte según unos criterios de rentabilidad y riesgo, que normalmente coinciden con las categorías que explicamos a continuación. Es lo que se conoce como la política de inversión del plan.

Categorías de los Planes de pensiones

El motivo de que existan varios planes de pensiones dentro del fondo es poder ofrecer a los partícipes diferentes estrategias de inversión, en función de la rentabilidad y el riesgo esperados. Según Inverco, existen las siguientes categorías, de menor a mayor riesgo:

Garantizados

Se promete una rentabilidad mínima, que debe garantizar una tercera entidad, ajena al plan

Renta fija a corto plazo

Se invierte en una cartera de bonos, cuya duración media es inferior a los dos años

Renta fija a largo plazo

Se invierte en una cartera de bonos, cuya duración media es superior a los dos años

Renta fija mixta

Puede invertir en acciones, hasta un 30% del patrimonio

Renta variable mixta

Puede invertir en acciones entre el 30% y el 75% del patrimonio.

Renta variable

Se invierte mayoritariamente en una cartera de acciones. Al menos un 75% del patrimonio

Aunque todavía no se define como una categoría, poco a poco van cogiendo popularidad los llamados Planes de ciclo vital, en los que se lleva a cabo una gestión dinámica del riesgo, de manera que a mayor plazo para la jubilación se asume más exposición a renta variable.

De esta manera, el partícipe puede desentenderse de gestionar el riesgo de su inversión, pues se lleva a cabo de manera automática.

Iliquidez al rescatar los derechos consolidados

A diferencia de otros vehículos financieros, como los fondos de inversión, los planes de pensiones están destinados a cubrir unas contingencias concretas.

Esto da lugar a una característica muy importante de este producto: su falta de liquidez. Dado que el dinero no se puede sacar cuando el partícipe desee, hay que tener muy en cuenta el motivo por el que se invierte.

Está falta de liquidez es un arma de doble filo:

- La parte negativa es que puede ser que necesitemos el dinero invertido en el plan de pensiones en cualquier momento y no tengamos acceso a éste.

- La parte positiva es que al no tener acceso al dinero, se fomenta la inversión a más largo plazo, con el objetivo de sacar una mayor rentabilidad a nuestros ahorros.

Tipos de planes de pensiones

Existen tres tipos de planes de pensiones, en función de quién sea el promotor del mismo.

Planes de pensiones individuales

Son promovidos por las entidades financieras, principalmente bancos y aseguradoras. Son los clientes de estas entidades los que contratan a título personal.

Planes de pensiones de empleo

Los Planes de Pensión de Empleo son promovidos por empresas, a favor de sus empleados. Las aportaciones las hacen tanto la empresa promotora, como el propio empleado.

Planes de pensiones asociados

Son promovidos por los sindicatos, asociaciones o gremios, a favor de sus miembros o afiliados. Solo estos últimos pueden aportar al plan de pensiones.

- plan, en todo lo que se refiere a los derechos de sus partícipes y beneficiarios.

¿Cuánto desgravas por lo que aportas a planes?

Las aportaciones a planes de pensiones en realidad funcionan como una reducción en el IRPF, es decir, si ganas 25.000 euros y aportas al plan el máximo de 1.500 euros es como si hubieras ganado 23.500 euros a ojos de la declaración de la renta.

Debido a la progresión del IRPF y su aumento conforme aumenta tu renta, se podría decir que cuánto más se gana, más se desgrava por el plan. Por esto, se suele decir que los planes de pensiones interesan más a las personas que tienen la renta más alta.

Un buen ejemplo es si una persona gana 80.000 euros y aporta 1.000 a un plan de pensiones, conseguirá un ahorro fiscal de 450 euros. Al contrario, una persona que gana 12.000 euros y aporta también 1.000 euros al plan de pensiones, solo logrará un ahorro fiscal de 190 euros.

¿Compensa o no invertir en un plan de pensiones?

La pregunta no tiene una respuesta tajante. Es más, dependerá de la situación de cada uno. Lo que sí es cierto es que las reformas de los últimos años hechas por el Gobierno cambiaron de forma radical el panorama de los planes de pensiones. Para que se haga una idea, las aportaciones a este tipo de vehículos de ahorro cayeron un 64% en el tercer trimestre de 2022, con unas aportaciones de 1.308.14 de euros frente al mismo periodo en 2020 de 2.028.423 euros, según Inverco.

Sin embargo, hicimos unos cálculos para ver si merece la pena invertir en planes de pensiones.

Por ejemplo: Un salario de 1.000€ brutos mensuales, en lo que paga de impuestos a efectos de IRPF al tipo de 19%, se quedaría unos 810€ netos.

Imaginemos qué destino 10% de mi salario al ahorro, es decir 81€, me quedaría de neto, después del ahorro unos 729€.

Si canalizo esos 10% del ahorro a un plan de pensiones, no se aplicarían impuestos a esa cantidad, es decir que la base tributable pasaría de 1.00€ a 900€, lo que equivale a una disminución del IRPF de 190€ al mes a 171€.

En ambos casos, nos quedamos con el mismo montante neto, tras impuestos y ahorro, pero en el caso de aportar a un plan de pensiones, pagamos menos impuestos, 171€ frente a 190€.

Es importante destacar, de nuevo, que los impuestos que no pagamos mientras aportamos al plan de pensiones, los terminaremos abonando cuando lo rescatemos. Hay, no obstante, que tener en mente dos casuísticas: a) seguramente, trás la jubilación nuestros ingresos disminuyen, por lo que el tramo que nos corresperá de IRPF, puede que sea también más bajo; mientras tanto, la base de los intereses que se generan será cada vez mayor.

Otro ejemplo:

Si tu sueldo anual es de 30.000 euros, y aportas el máximo de 1.500 euros a tu plan de pensiones, al hacer la renta es como si solo hubieras cobrado 28.500 euros, por lo que pagarás menos impuestos.

En este caso podrías ahorrar 360€ y cuanto más ganes mayores más ahorrarás en tu declaración de IRPF.

Para el caso de que cobres 40.000 euros y también aportes el máximo, tu ahorro sería de aproximadamente 555€ y así sucesivamente.

Para responder a la pregunta ¿Merece la pena invertir en planes de pensiones para la jubilación? la podemos encontrar por dos formas distintas.

La primera es que veas cuánto vas a cobrar con tu pensión pública, lo normal sea que cobres menos que en tu vida activa, con lo cual, te conviene desgravar hoy.

La segunda es fijarte en la pensión máxima y si tu salario la supera, seguramente te compensará invertir en un plan de pensiones para desgravar.

Recapitulando, la decisión de si compensa o no invertir en un plan de pensiones se resume en saber si se van a pagar más impuestos ahora o en la jubilación. Es decir, compensará invertir en un plan si los ingresos son menores en la jubilación, siempre y cuando se acierte con la forma de recuperar el plan de pensiones.

No obstante, queremos decirte que si decides contratar un plan de pensiones solo por las reducciones fiscales quizás no vayas por el camino correcto. ¿Qué alternativas tengo? Existen varias alternativas. Cualquier fondo de inversión realizará la misma función que un plan de pensiones, con la diferencia de que podrás retirar el dinero en cualquier momento. También podrás invertir por ti mismo en Bolsa o en inmobiliario.

Tu jubilación con Finsei

Te creas o no, te ayudamos a prepararte para el futuro. Dicen que una meta sin un plan, es solo un deseo. En Finsei te ayudamos a definir tu plan, el que se adapte a ti y a tus necesidades por forma a maximizar tus ahorros y, por supuesto, el que mejor fiscalmente te conviene. Pero no solo hace falta el plan, hay que cumplirlo y corregirlo por el camino y nosotros estaremos siempre a tu lado hasta que cumplas tu sueño.

Y si en el pasado invertiste en un plan de pensiones individual, puedes incluirlo al diseñar tu plan personalizado. Estamos para ayudarte.

Prueba nuestra herramienta gratuita de planificación financiera, ¡te esperamos!

Te animamos a que pruebes nuestra herramienta de planificación financiera. Es gratuita, no genera ningún compromiso y en tan solo 3 minutos te ayudará a entender de qué forma puedes conseguir una jubilación cómoda. Ya sabes, si te animas, nosotros velamos por ti y por tus sueños