¿Qué es la renta fija?

Los títulos de renta fija son emisiones de deuda de una Administración Pública (deuda pública) o empresa privada (renta fija privada), mediante la cual el emisor se compromete a devolver al tenedor el importe nominal de la operación en la fecha de vencimiento pactada más unos intereses (cupones) al plazo fijado.

Se trata, por tanto, de un préstamo que los inversores conceden a los emisores de deuda durante un horizonte temporal predeterminado (período de amortización) a cambio de una cierta rentabilidad.

Se llama renta fija porque en el momento de la compra se conocen todos los flujos y fechas de la operación. Si mantenemos la misma hasta vencimiento sabemos cuánto nos van a pagar y con qué periodicidad.

Por otro lado, que los títulos estén garantizados por el emisor no quiere decir que sea una inversión sin riesgo, ya que puede ocurrir que el emisor no cumpla con lo acordado. Aún así, la renta fija es una inversión con menor riesgo que la renta variable. Por ello, la rentabilidad esperada de la renta fija también es menor.

¿Qué derechos adquiere el inversor en renta fija?

Los inversores en renta fija deben ser conscientes de que la tenencia de títulos de esta naturaleza únicamente les concede derechos de carácter económico, y no de orden político (no participa en la toma de decisiones de la entidad emisora); solo tiene los derechos derivados de su condición de prestamista:

- La percepción de un rendimiento de forma periódica o única, mientras sea propietario del título.

- El derecho a recuperar la inversión efectuada, en los términos fijados en la emisión.

En definitiva, el inversor se convierte en acreedor de la sociedad emisora, pero no en propietario de la misma como sí lo sería el accionista. En caso de liquidación de la sociedad, el acreedor siempre va a tener mayor prioridad frente a los accionistas.

¿Qué modalidades de deuda pública existen en España?

Son varias las modalidades de deuda pública existentes en España, si bien, las más comunes y conocidas son las dos siguientes:

Letras del Tesoro

Deuda a corto plazo emitida por el Estado para obtener financiación. Las Letras del Tesoro son activos de deuda emitidos al descuento (rendimiento implícito) con un valor nominal de 1.000 euros y con un vencimiento de 3, 6, 9,12 ó 18 meses.

Bonos y Obligaciones del Estado

Son activos financieros con un valor nominal de 1.000 euros que reparten una serie de cupones fijos a lo largo de la vida del título (rendimiento explícito), devolviendo al vencimiento el nominal de la operación.

En la deuda pública se suele identificar con el término “Bonos” a todos los activos de deuda sin distinción en cuanto al plazo de vencimiento; si bien, se suele reservar la denominación “Obligaciones” a aquellos títulos que tienen una vida o plazo de amortización superior a los 10 años. En España, los Bonos se suelen emitir a 2,3 y 5 años y las Obligaciones a 10,15 y 30 años. Además, puede suceder que el precio de compra se sitúe por encima (sobre par), por debajo (bajo par) o que iguale el valor nominal (a la par).

¿Qué modalidades de renta fija privada existen en España?

Bajo la denominación de renta fija privada, existe un amplio abanico de instrumentos entre los que podemos destacar los siguientes:

Pagarés de empresa

Son valores cupón cero emitidos al descuento, por lo que su rentabilidad se obtiene por diferencia entre el precio de compra y el valor nominal del pagaré que se recibe en la fecha de vencimiento (rendimiento implícito). Se trata de un instrumento a corto plazo. Los plazos más frecuentes son a 2, 3, 6, 12 y 18 meses. No suelen contar con ningún tipo de garantía específica, salvo la de la propia empresa.

Bonos y Obligaciones simples

El adquirente percibe una renta periódica (cupones) durante la vida del título, junto con la devolución del principal en el momento pactado.

Obligaciones subordinadas

La deuda subordinada es un instrumento de renta fija con rendimiento explícito considerada como un producto financiero híbrido de capital y renta fija. En este sentido, la deuda subordinada ofrece una mayor rentabilidad con el objetivo de compensar el menor rango y peor orden de prelación que confiere a su titular en caso de insolvencia de la entidad emisora (en caso de insolvencia de la entidad financiera, los acreedores de la deuda subordinada serán de los últimos en poder cobrar su crédito).

Obligaciones convertibles y canjeables

Las obligaciones convertibles y canjeables confieren a su propietario el derecho a cambiarlas por acciones en una fecha determinada. La diferencia entre el canje y la conversión estriba en que, en el primer caso, la transformación en acciones se realiza mediante la entrega de acciones que forman parte de la cartera del emisor, mientras que, en el segundo, se entregan nuevas acciones (supone un aumento de capital).

Hasta el momento del canje o de la conversión, el tenedor percibe los intereses mediante el cobro de los cupones periódicos. Llegado el momento del cambio, el inversor tiene dos opciones:

- Ejercitar la opción de canje/conversión, lo que le interesará si el precio de las acciones ofrecidas es inferior a su precio de mercado.

- Mantener las obligaciones hasta la fecha de la siguiente opción de canje/conversión o hasta su vencimiento.

Como vemos, cuando un inversor compra un bono convertible realmente está comprando dos activos relacionados: un bono que ofrece una cierta rentabilidad fija, generalmente inferior a la de un bono normal emitido por la misma empresa, y una opción de compra sobre acciones de la empresa que se puede ejercer en el momento estipulado.

Cédulas hipotecarias

Son valores de renta fija emitidos exclusivamente por las entidades de crédito y respaldados de modo global por su cartera de préstamos hipotecarios, es decir, con la garantía de cobro cubierta por préstamos hipotecarios concedidos por esa misma entidad.

Bonos de alto rendimiento o “high yield”

Son activos de renta fija que ofrecen elevadas rentabilidades a los inversores, ya que los emiten empresas y/o Estados con una baja calificación crediticia (por debajo del grado de inversión). Por tanto, estos emisores compensan a los inversores su mayor riesgo de insolvencia con una alta rentabilidad, siendo, en consecuencia, apropiados para inversores más arriesgados.

Bonos Convertibles Contingentes o «CoCos«

Son un producto híbrido a medio camino entre deuda (bonos) y capital (acciones). Son bonos emitidos normalmente por un banco y que se pueden convertir en acciones del mismo emisor si se produce una determinada contingencia (principalmente un posible deterioro financiero de la entidad que los ha emitido).

¿Qué conceptos debemos conocer sobre la renta fija?

Precio de emisión

Precio de cada valor en el momento de la suscripción. Normalmente coincide con el valor nominal, aunque en algunos casos puede ser inferior o superior, según se emita a bajo la par o sobre la par.

Valor de reembolso

Es la suma que finalmente abona el emisor al inversor en el momento de amortización del título. El valor de reembolso suele coincidir con el valor nominal, pero se pueden dar excepciones.

Fecha de amortización

Fecha de vencimiento del activo, que lleva aparejada la devolución al inversor del nominal más el último cupón o, en caso de rendimiento implícito, los intereses acumulados desde su emisión.

Puede estar pactada la posibilidad de amortización anticipada, bien a opción del emisor o del inversor y, en ambos casos, esta puede ser total o parcial.

Prima de reembolso

Cuando en la fecha de amortización el emisor abone una cantidad superior al nominal de los títulos, la diferencia entre el valor nominal de los títulos y el valor de reembolso es la prima de reembolso.

Emisión al descuento

Modalidad de emisión propia de los valores que no tienen cupones periódicos (rendimiento implícito). A este tipo de bonos se les conoce como bonos cupón cero.

Por ejemplo, un título con valor nominal de 1.000 euros a 1 año se emite al descuento por un precio de 900 euros. El inversor paga por el bono 900 euros y recupera dentro de un año el valor nominal (1.000 euros), por lo que su rentabilidad sería del 11,11% (100/900).

Emisión bajo la par

Un título se emite bajo la par cuando su precio de emisión es inferior a su valor nominal (100). En este caso sí puede haber pago de cupones (rendimiento explícito).

Volviendo al ejemplo anterior, el inversor en este caso pagaría también el precio de 900 euros por el bono pero con la diferencia que ese bono además tendría cupones asociados, los cuales se percibirían a lo largo de la vida del título. En este caso, la rentabilidad vendrá determinada tanto por los cupones y la frecuencia, como por la diferencia entre el precio de adquisición y amortización.

Por tanto, no debemos confundir las emisiones al descuento con las emisiones bajo la par ya que ambas difieren en el reparto o no de cupones periódicos.

Emisión a la par

Un título se emite a la par cuando su precio de emisión es igual a su valor nominal. Sí conlleva pago de cupones (rendimiento explícito).

Por ejemplo, un título con valor nominal de 1.000 euros a 1 año se emite a la par si su precio de adquisición es 1.000 euros. En este caso, la rentabilidad viene determinada solamente por los cupones y la frecuencia.

Emisión sobre la par

Un título se emite sobre la par cuando su precio de emisión es superior a su valor nominal. Sí conlleva pago de cupones (rendimiento explícito).

Por ejemplo, un título con valor nominal de 1.000 euros a 1 año se emite sobre la par si su precio de adquisición es 1.050 euros. En este caso, la rentabilidad viene determinada por los cupones y la frecuencia. Y solo será positiva si la suma de los cupones supera el sobreprecio pagado (en este caso 50 euros).

Cupones

Rendimientos periódicos (trimestrales, semestrales, anuales, etcétera) que percibe el ahorrador como contraprestación a la inversión realizada. El tipo de interés nominal suele estar fijado en la emisión, pero también puede estar referenciado a un índice como el Euríbor u otros índices de uso común en los mercados de capitales (cupón flotante).

Por otro lado, a la parte devengada y no pagada en una fecha determinada entre el cobro de dos cupones, se le denomina cupón corrido. Su importe se añade al valor del bono cuando se compra o se vende en el mercado secundario ya que estos cotizan ex cupón.

Cupón corrido

Se trata de un concepto que se utiliza en relación con los títulos de renta fija de rendimiento explícito, es decir, con aquellos que periódicamente reparten un cupón.

Aunque normalmente el cupón se abona al término del período establecido (mes, trimestre, año, etcétera), realmente corresponde al conjunto de dicho período, es decir, el derecho a la percepción de interés se va generando (devengando) a medida que transcurre el tiempo. Así, se denomina cupón corrido al interés correspondiente al tiempo transcurrido entre el abono del último cupón y el momento en el que estemos realizando el cálculo.

Por ejemplo, un bono cuyo nominal es de 1.000 euros tiene un cupón anual del 10% que se abona el día 1 de junio de cada año. Si estamos a 10 de septiembre del año X, el cupón corrido en esta fecha será: (número de días transcurridos desde el día 1 de junio del año X hasta el 10 de septiembre del año X entre 365 días) x (cupón x nominal) = 101/365 x (10% x 1.000) = 0,277 x 100 = 27,7 euros.

Precio ex cupón

Por precio ex cupón de un bono se entiende el precio que, en un momento dado, tiene un bono en el mercado descontando el importe del cupón corrido.

Volviendo al ejemplo anterior, el día 10 de septiembre del año X el bono tiene un valor de mercado de 950 euros y, a esa fecha, el cupón corrido es de 27,7 euros. El precio ex cupón será: 950 – 27,7 = 922,3 euros.

Los bonos suelen cotizarse en los mercados con arreglo al precio ex cupón. Por tanto, este precio no refleja el cupón corrido, que deberá sumarse al precio ex cupón para calcular el precio total de un bono en una fecha determinada.

Rendimiento explícito

Rendimiento que generan aquellos activos financieros que pagan periódicamente un cupón, ya sea fijo, creciente, decreciente o flotante.

Por ejemplo, un título de renta fija con valor nominal de 1.000 €, vencimiento a 5 años y un cupón, liquidable semestralmente, del 8%, ofrecerá un rendimiento (cupón) de 80 euros cada 6 meses.

Por otra parte, el cupón a percibir por el inversor puede ser tanto fijo (como acabamos de ver) como variable. En el caso de que el cupón a percibir sea variable, este puede ser:

Cupón creciente o decreciente

Aumenta o disminuye conforme se aproxima el vencimiento del título.

Cupón flotante o indexado

El cupón se encuentra relacionado con un índice de referencia (por ejemplo, Euríbor a 6 meses), de modo que las subidas o bajadas de dicho índice determinarán el rendimiento percibir.

Rendimiento implícito

El título no ofrece ningún rendimiento explícito (no hay pago de cupones periódicos). Los intereses se obtienen por la diferencia entre el importe obtenido a la amortización y el importe pagado a la suscripción (títulos emitidos al descuento). Estos valores también reciben la denominación de cupón cero.

Por ejemplo, un título con valor nominal de 1.000 euros a 3 años se emite al descuento por un precio de 825 euros. El inversor paga el precio y recupera dentro de tres años el valor nominal, por lo que obtiene como rendimiento: 1.000 – 825 = 175 euros. Estos intereses equivalen a una tasa de rendimiento igual a: 100 x 175/825 = 21,21%.

Rendimiento mixto

Se utilizan conjuntamente las dos fórmulas anteriores.

TIR (Tasa Interna de Retorno)

En términos muy sencillos, la TIR es la rentabilidad real que genera el bono. Permite comparar emisiones con distintos cupones y plazos de vencimiento.

¿Qué relación existe entre la TIR y el precio de un título de renta fija?

Existe una relación entre riesgo y rentabilidad a la cual se le denomina comúnmente como binomio riesgo-rentabilidad, es decir, a mayor riesgo, mayor rentabilidad.

Ahora bien, pensemos en el caso de un bono. Como sabemos, un bono es un préstamo por el cual un emisor (un agente necesitado de financiación) pide prestado dinero a cambio de comprometerse a devolver al inversor el nominal más unos intereses. Si el bono que ha emitido el agente ‘X’ tiene más riesgo que el de otro emisor ‘Y’, es normal que se le exija una mayor rentabilidad a ‘X’ para que compense el mayor riesgo asumido.

Dicho de otra forma, cuando percibimos que un producto es de peor calidad que otro, estamos dispuestos a pagar un precio inferior por él. En ese caso concreto, el bono ‘X’ valdrá menos que el de ‘Y’, porque tiene más riesgo y todos los inversores estarán dispuestos a pagar menos por él.

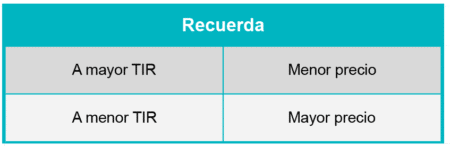

Pues bien, la TIR y el precio de un bono guardan una relación negativa: cuando uno se incrementa, el otro se reduce. Esto se debe a que si el precio cae, es porque se ha incrementado el riesgo y por tanto, la rentabilidad (TIR) debe ser mayor. De lo contrario, si el precio se incrementa, es porque el riesgo que asumimos es menor y por tanto, la rentabilidad (TIR) que vamos a obtener también será menor.

¿Qué factores afectan al valor de un título de renta fija?

Tipos de interés

Supongamos que alguien adquiere un título de deuda pública de un valor nominal de 1.000 euros, con vencimiento dentro de 2 años y a un tipo de interés fijo del 7% anual. Sabemos que, dentro de un año, el tenedor obtendrá unos intereses de 70 euros y que, dentro de dos años, recuperará el nominal (1.000 euros) más otros 70 euros de intereses.

Imaginemos ahora que, cuando ha transcurrido un año desde la emisión, el tipo de interés de mercado ha subido al 12% y este sería el interés al que saldrían las nuevas emisiones de títulos. ¿Qué consecuencias tiene esto para el valor del título al 7%?

Para responder a lo anterior, imaginemos a otro inversor que quiere invertir en títulos de deuda y al que se le presenta las siguientes situaciones:

- Sabe que si acude a las nuevas emisiones invirtiendo 1.000 euros, obtendrá unos intereses de 120 euros en un año (12%).

- Por tanto, no estará dispuesto a comprar el título con un cupón del 7% por su valor nominal en el mercado secundario, ya que pagando lo mismo que en la nueva emisión obtendría solo 70 euros de intereses.

- Consiguientemente, estará dispuesto a comprar el título del 7% a un valor inferior al nominal, de manera que se garantice que el cupón de 70 euros le genera un rendimiento (TIR) igual al que puede alcanzar (12%).

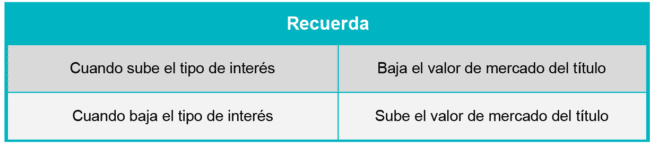

Siguiendo este razonamiento sencillo, podemos concluir que existe una relación inversa entre el precio de los títulos de renta fija y el tipo de interés del mercado:

Cuando sube el tipo de interés, baja el valor de mercado del título. Si el propietario se desprende del mismo antes del vencimiento, incurrirá en una pérdida (minusvalía).

Cuando baja el tipo de interés, sube el valor de mercado del título. Si el propietario se desprende del mismo antes del vencimiento, obtendrá un beneficio (plusvalía).

Calificación crediticia del emisor

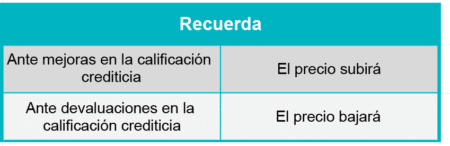

Supone una calificación concedida por agencias internacionales de rating que valoran el riesgo de crédito o solvencia del emisor del título. Cuanta más alta sea dicha calificación crediticia, mayor será la probabilidad de recuperar la inversión y cobrar los cupones en las fechas establecidas. En este sentido, menor será la rentabilidad obtenida (TIR), dado el menor riesgo asumido y, por ende, mayor precio.

Liquidez

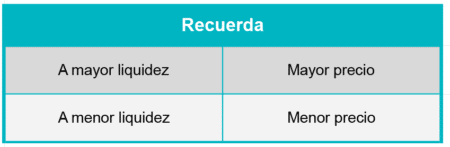

En este caso, la liquidez no es otra cosa que si compramos una emisión pequeña, tenemos el problema de que nos vamos a encontrar con una horquilla (gap) muy grande entre el precio de compra y el de venta en el mercado secundario. Por tanto, esa horquilla va a ser un perjuicio.

Por el contrario, si compramos una emisión mucho más líquida, esa horquilla de compra-venta va a ser más pequeña y por lo tanto, nuestros gastos transaccionales de entrada y salida del mercado van a ser menores.

En este sentido, el precio será menor en emisiones poco líquidas y mayor en las emisiones líquidas.

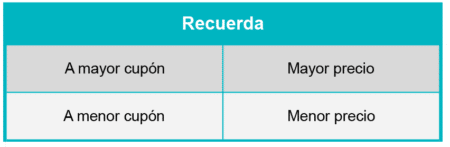

Cupón

Si dos emisiones se diferencian únicamente en el cupón, a igualdad de TIR, el precio será superior en aquella que tenga un cupón más elevado. Esa diferencia de precio hace que la rentabilidad de la inversión (TIR) sea la misma en ambas emisiones.

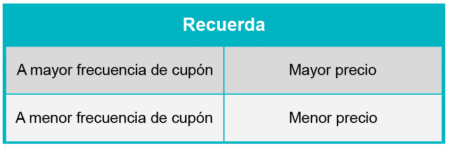

Frecuencia del cupón

De igual forma ocurre con la frecuencia en la que recibiremos los cupones. Si dos emisiones se diferencian únicamente en la frecuencia, a igualdad de TIR y cupón, el precio será superior en aquella que tenga una frecuencia más elevada. Esa diferencia de precio hace que la rentabilidad de la inversión (TIR) sea la misma en ambas emisiones.

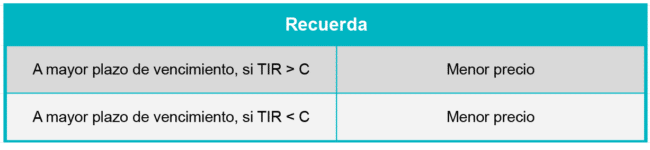

Tiempo a vencimiento

Cuanto mayor sea el plazo hasta vencimiento, si TIR es superior al cupón, menor será el precio, y al revés, si la TIR es inferior al cupón, mayor será el precio.

¿Qué riesgos tiene la renta fija?

Una de las creencias erróneas más extendidas es pensar que invertir en renta fija es invertir sin riesgo. Cualquier producto de inversión contiene riesgo en mayor o menor medida. En el caso de la renta fija los riesgos que asumimos como inversores son los siguientes:

Riesgo de crédito

El principal riesgo del inversor en renta fija es la posibilidad de que el emisor no pueda hacer frente a sus compromisos futuros de pago de cupón y devolución del principal, lo que se denomina riesgo de crédito.

Riesgo de mercado

En caso de que el inversor no mantenga los títulos de deuda hasta el vencimiento, se verá afectado por el riesgo de mercado, en la medida en que el precio de venta dependerá de cómo haya evolucionado el mercado y, especialmente, del tipo de interés. Así, cabe la posibilidad de que el inversor venda su título de renta fija a un precio inferior al de adquisición si los tipos de interés han evolucionado al alza.

Riesgo de liquidez

Es el riesgo de que no se encuentre contrapartida en el mercado y, por tanto, que no se pueda vender el producto o que haya que abaratar mucho su precio. Como ya sabemos, la liquidez dependerá del tamaño de la emisión, de forma que, cuanto mayor sea la emisión, más elevada será su liquidez lo cual determinará que exista un número más alto de inversores que quieran operar en el mercado tanto como compradores como vendedores.

Riesgo de tipos de interés

Como también sabemos, existe una relación inversa entre el precio de los bonos y el tipo de interés, de manera que, si los tipos de interés suben, el precio del bono disminuye a los efectos de ser competitivo con las nuevas emisiones que ofrecen un mayor interés.

Riesgo de amortización anticipada

Se produce cuando el emisor de la deuda se reserva la facultad de amortizar anticipada y unilateralmente la deuda emitida. Se da en algunas emisiones de deuda pública o renta fija privada, en las cuales, cuando el tipo de interés baja de forma continuada, el emisor puede estar interesado en amortizar anticipadamente.

Riesgo de inflación

Riesgo consistente en la reducción de la capacidad de compra de los futuros cupones y especialmente del nominal. Este riesgo aumenta con el vencimiento del bono, siempre que no esté indexado a la inflación, es decir, a mayor vencimiento, mayor riesgo de inflación.

Riesgo de cambio

A tener en consideración cuando la renta fija está denominada en una moneda diferente a la del inversor.

Otras cuestiones de interés

¿Cómo puedo conocer el riesgo de crédito de una emisión de renta fija?

Los dos principales riesgos de la renta fija son el riesgo de crédito y el de mercado. El riesgo de la renta fija ligado a la calidad crediticia o solvencia del emisor del título se valora a través de las calificaciones concedidas por agencias internacionales de rating como Standard & Poor’s (S&P), Moody’s y Fitch, que se representan por un sistema de letras:

- AAA, AA, A, BBB, para los emisores conocidos como grado de inversión.

- BB, B, CCC, CC, C y D, para los emisores conocidos como de grado de especulación o, más coloquialmente, bonos basura.

En este sentido, cuanta más alta sea la calificación crediticia, mayor será la probabilidad de recuperar la inversión y cobrar los cupones en las fechas establecidas. Del mismo modo, menor será la rentabilidad obtenida, dado el menor riesgo asumido.

¿Cómo puedo evaluar el riesgo de mercado? Concepto de duración

Un indicador muy útil para evaluar el riesgo de mercado de una cartera de renta fija es la denominada duración. La duración nos muestra la sensibilidad del precio ante variaciones de los tipos de interés.

En este sentido, mayor duración significa mayor riesgo pues, ante subidas o bajadas de tipos de interés, el valor del bono variará con mayor intensidad.

Concepto de convexidad

La convexidad de un bono nos ofrece una medida mucho más exacta de los cambios precio-rentabilidad de un bono.

Mientras que la duración de un bono asume que la relación entre precio y rentabilidad es constante, la convexidad no, es decir, no es lo mismo que la rentabilidad cambie del 10 al 12% que cambie del 1 al 2%. Esto es lo que tiene en cuenta la convexidad. Por tanto, debemos saber que:

- A igualdad de precios, si los tipos de interés disminuyen, el valor del bono más convexo se incrementará más que el valor del bono menos convexo. Y análogamente, si los tipos de interés aumentan, el valor del bono más convexo disminuirá más que el del bono menos convexo.

- Un incremento en la duración genera un incremento en la convexidad, ya que la convexidad mide el cambio en la duración del bono como resultado de un cambio en la rentabilidad.

¿Cómo trabaja Finsei la renta fija?

En Finsei pensamos que el mejor asesoramiento financiero es aquel que se centra en la consecución de tus objetivos y, tanto es así que, en función de tus metas y horizonte temporal, te ofreceremos un plan totalmente diseñado por y para ti. Para que puedas alcanzar tus objetivos sin preocupaciones, al menor riesgo posible y ahorrando lo menos posible.

Por ello, si el horizonte temporal de alguna de tus metas es a corto plazo, en Finsei asignaremos más renta fija para esta parte de tus inversiones. Lo importante es que el binomio rentabilidad riesgo sea el adecuado, para que no te lleves un susto justo en el último momento.

Así es como trabajamos en Finsei. Queremos verte cumplir tus objetivos.